Interested Article - Современная денежная теория

- 2020-05-23

- 1

Современная денежная теория ( СДТ ), или современная монетарная теория ( англ. Modern Monetary Theory (MMT) ), неохартализм — неортодоксальная экономическая теория, согласно которой деньги являются государственной монополией, поддерживаемой с целью концентрации общественных ресурсов в руках государства . Согласно этой теории, единственное объективное ограничение эмиссии денег в современных промышленных государствах — имеющиеся производственные мощности и трудовые ресурсы. Как и в теории Джона Мейнарда Кейнса , макроэкономические рецессии и безработица видятся как результат сдерживания денежной массы правительством, не имеющего объективных причин. СДТ обычно рассматривают как развитие теорий хартализма и посткейнсианства .

СДТ можно разделить на две части — теоретическую и практическую. Теоретическая часть представляет собой эмпирическое описание механизмов денежной системы современных суверенных государств. Суверенное государство — государство, выпускающее собственную валюту, не накладывая на себя самоограничений. Денежная политика таких государств определяется их расширенным правительством ( правительство плюс центральный банк ) и не зависит от других государств. Несуверенные государства по тем или иным причинам ставят выпуск валюты в зависимости от валют иностранных государств. Политика несуверенных государств принимает множество форм. Например, такие государства учреждают валютные советы вместо полноценных центральных банков (страны зоны евро), проводят стабилизирующие обменные курсы валютные интервенции ( Россия ), полная или частичная фиксация обменного курса по отношению к одной из иностранных валют ( КНР ), принятие иностранной валюты в качестве государственной (доллар США в качестве официальной валюты Эквадора ). Политика всех современных государств с суверенной валютой имеет множество схожих черт. Теоретическая часть СДТ описывает эти черты и некоторые последствия принятия фиксированного обменного курса .

Практическая часть СДТ в том виде, в котором она понимается в СМИ, состоит, как правило, из рекомендаций по экономической политике, которые можно отнести к левой части политического спектра. Это объясняется тем, что большинство создателей и сторонников СДТ имеют левые политические взгляды. Однако это не означает, что СДТ — левая экономическая теория. Любые существующие политические силы так или иначе пользуются механизмами денежной системы, описываемой СДТ. Единственные политические течения, находящиеся в прямом конфликте с СДТ, — разновидности рыночного анархизма и либертарианства , не признающие государственное налогообложение . Способность собирать налоги в СДТ и хартализме — краеугольный камень суверенной денежной системы, необходимый для обеспечения концентрации общественных ресурсов на выполнении государственных задач и формирования частных сбережений.

История СДТ

Начало современной денежной теории независимо положили американский финансист и австралийский экономист . Изначально теория рассматривалась как точное описание денежных операций со счетами активов и пассивов центральных и частных банков, предприятий и населения. Первое описание теории появилось в 1992 году, тем не менее СДТ опирается в своем анализе на достижения таких ученых, как Абба Лернер , Георг Кнапп , и бывший директор ФРБ Нью-Йорка .

Отличия СДТ от других теорий

Основополагающий принцип СДТ, отличающий её от других макроэкономических теорий, состоит в том, что государство признается единственным источником того, что оно требует от населения и фирм в качестве налогов — денег. Другими словами, деньги — общественная монополия. Например, российское государство требует выплаты налогов в рублях. Все рубли, которые могут быть использованы для выплаты этих налогов, были выпущены российским государством и его агентами (Банком России). Точно также любые деньги, используемые для закупки государственного долга, были выпущены государством. Для того, чтобы получить рубли, нужные для выплаты налогов, частный сектор должен продать товары и услуги государству, иначе агрегированный частный сектор не сможет выплатить обязательства государству. Невыплата налогов чревата уголовной ответственностью.

Следствие № 1 — первенство государственных расходов над доходами

Правительство и его агенты (ЦБ) должны потратить деньги для того, чтобы собрать их с населения и фирм в виде налогов. Выплата налогов и покупка государственных обязательств (вкладов ЦБ, облигаций) не может предшествовать расходам государства.

Первое следствие — наиболее известное отличие СДТ от других экономических теорий и околоэкономического общественного дискурса. Часто встречается утверждение о том, что для обеспечения расходов бюджета государство вынуждено повышать налоговые сборы, либо занимать средства у населения через продажу долговых обязательств. Согласно современной денежной теории, это утверждение не соответствует действительности, так как государство — источник всех денежных средств, а любые налоговые сборы или выручка от продажи облигаций лишь следуют за государственными расходами. Под расходами государства понимаются любые инъекции денежной массы государством и его агентами в экономику. Эти инъекции могут иметь множество различных форм — санация банков-банкротов, выкуп иностранной валюты у населения, « Вертолётные деньги », расходы государственного бюджета. Тем не менее, суть всех этих операций одна — они представляют собой дебетовые действия, в которых активы частного сектора пополняются, а пассивы государства растут. Однако, в конечном счете, государство не должно никому, а пассивы государства являются обычной записью бухгалтерского учёта.

Ещё одно распространенное утверждение состоит в том, что государственный долг финансируется за счет средств населения, однако при угрозе банкротства государство может «напечатать» дополнительные деньги для погашения долга. Часто подразумевается, что «печать» дополнительных денег чревата разгоном инфляции, поэтому подобные действия именуют «гиперинфлированием долга». Это утверждение, по мнению сторонников СДТ, также не имеет под собой оснований: в большей части случаев эффект от выплаты государственного долга обратный — уменьшение инфляции.

Следствие № 2 — ограничения расходов государства

Из принципов современной денежной теории следует, что способность государства расходовать денежные средства не зависит от наличия частных средств на оплату налогов или покупку облигаций, процентных ставок центрального банка, наличия резервов иностранной валюты, так как денежные расходы предшествуют денежным доходам государства из всех источников. С точки зрения СДТ, в применении к государству слово «доходы» — условность и отражает исключительно операцию бухгалтерского учёта, в которой счет активов государства пополняется при сборе налогов. Сторонники СДТ считают, что любые правила, ограничивающие правила финансирования государственного дефицита (например, выпуск облигаций) по сути являются самоограничениями, принятыми по политическим или идеологическим причинам. Принципы устройства современной денежной системы не подразумевают необходимости существования института государственного долга, регулирования ключевой процентной ставки ЦБ и золотовалютных резервов.

Эти, как и многие другие, институты, считают сторонники СДТ, являются наследием так называемой эпохи золотого стандарта — периода XIX и XX веков, в ходе которого многие государства обязались обменивать свою валюту на фиксированное количество золота. Золотой стандарт прекратил существование после Второй мировой войны , но политические институты, обеспечивавшие его существование, как и экономические теории, описывающие мир золотого стандарта, существуют до сих пор. Таким образом, государственные фиатные деньги существуют за «занавесом» золотого стандарта, что способствуют, согласно сторонникам СДТ, распространению множества мифов о целях и возможностях государства в финансовой системе.

Следствие № 3 — налоги как причина безработицы

Ещё одно следствие принципов СДТ состоит в том, что налогообложение является фундаментальной причиной безработицы. Согласно современной денежной теории, государственные деньги проистекают из желания государства сосредоточить общественные ресурсы в своих руках. Главный инструмент сосредоточения ресурсов — налогообложение. Столкнувшись с необходимостью выплаты налогов, предприятия и фирмы становятся перед необходимостью выполнять труд за деньги. По традиционному экономическому определению работа — труд за деньги. Определение безработицы — желание найти работу, то есть труд за деньги. Таким образом, первопричиной безработицы в государстве с суверенной денежной системой является налогообложение.

В реальности воздействие налогообложение на безработицу не прямолинейно из-за действия множества факторов. Тем не менее, можно иначе интерпретировать третье следствие — наличие безработицы (в макроэкономическом определении — наличие желающих работать за деньги, но не имеющих возможности получить работу) является результатом чрезмерного налогообложения по отношению к государственным расходам, либо недостаточных государственных расходов при существующем уровне налогообложения.

Стоит оговориться — согласно СДТ данное следствие верно только на агрегированном уровне и не обязательно верно для конкретных людей. В реальной современной экономике налогообложение является причиной массовой безработицы. Даже в случае стремительно развивающейся экономики может сохраняться некоторый уровень безработицы, вызванный потребностью поиска новой работы. Однако сохраняющаяся длительное время массовая безработица согласно СДТ результат налогообложения.

Отличия от господствующих макроэкономических теорий

| Тема | Господствующие макроэкономические теории | Современная денежная теория |

|---|---|---|

| Финансирование государственных расходов | Налоги и выпуск облигаций (госдолга) обеспечивают финансирование государственных расходов — налоги и облигации предшествуют расходам. | Денежная эмиссия. Теория подчеркивает, что налоги и госдолг не являются необходимым условием государственных расходов. Расходы предшествуют налогам и выпуску облигаций. |

| Цель налогообложения | Финансирование государственных расходов, перераспределение ресурсов для борьбы с неравенством. | Цель — обеспечение спроса на государственную валюту. Вторичные цели — борьба с инфляцией, неравенством, экстерналиями . |

| Ограничители государственных расходов | Государственные расходы ограничены объёмом денежных средств на руках населения и процентными ставками. Рост государственного долга ведет к росту процентных ставок — снижению готовности населения покупать госдолг. Отсутствие спроса на облигации ведет к дефолту государства. | Процентные ставки по облигациям и объём денежных средств населения полностью контролируются государством. Единственное ограничение расходов государства — производственные мощности, труд и ресурсы. Исчерпания производственных мощностей приводит к инфляции. |

| Достижение полной занятости | ЦБ пытается одновременно достичь полной занятости и низкой инфляции. Это удается не всегда — например, в США в 1980-х годах борьба с инфляцией потребовала высокой безработицы. Для установления процентных ставок используется концепция естественного уровня безработицы — NAIRU. | Полная занятость достигается гарантией работы, финансируемой государством. Отвергается концепция NAIRU. Возможно одновременно обеспечивать низкую инфляцию и полную занятость во всех случаях с помощью гарантии работы. |

| Управление инфляцией | Обеспечивается кредитно-денежной политикой. ЦБ устанавливает процентные ставки, обеспечивающие стабильность цен. | Обеспечивается бюджетной политикой. Государство повышает налоги, выпускает облигации для изъятия денежной массы у населения. Государственная гарантия работы служит инфляционным якорем, сдерживая рост стоимости труда в экономике. |

| Влияние процентных ставок на инфляцию | Рост процентных ставок ведет к удорожанию кредитов, снижению темпов роста денежной массы и снижению инфляции. | В случае большой величины государственных обязательств в структуре сбережений и большой величины частного долга рост процентных ставок ведет к увеличению доходов от облигаций без ущерба росту кредитования, что ведет к увеличению денежной массы и росту инфляции. |

| Гиперинфляция | Причина гиперинфляции — попытка государством финансировать государственный долг с помощью денежной эмиссии. | Гиперинфляции — сложный социальный феномен. Главные причины гиперинфляции — неспособность государства собирать налоги, резкое падение производственных мощностей, кризис платежного баланса, политическая нестабильность. |

| Управление процентными ставками | Управляются ЦБ для достижения двух целей одновременно — полной занятости и ценовой стабильности. | Подчеркивает, что таргетирование процентных ставок — неэффективная политика. При желании, государство может сделать процентные ставки нулевыми, вовсе не выпуская государственный долг. |

| Влияние бюджетного дефицита на инфляцию | Бюджетный дефицит разгоняет инфляцию, если он не обеспечен заимствованиями. | Влияние бюджетного дефицита на инфляцию зависит от контекста. |

| Влияние бюджетного дефицита на процентные ставки и инвестиции | При полной занятости дефицит бюджета ведет к повышению процентных ставок и вытеснению частных инвестиций. | Дефицитные расходы могут снижать процентные ставки, удешевлять кредиты, увеличивать количество сбережений, тем самым стимулируя экономическую активность и инвестиции. |

| Автоматические стабилизаторы | Основные макроэкономические стабилизаторы — пособия по безработице, талоны на еду. | В дополнение к другим стабилизаторам, государственная гарантия работы повышает дефицит бюджета и стимулируют экономики в период рецессии. Также, гарантия работы сдерживает инфляцию. |

| Инвестиции и сбережения | Модель IS-LM — инвестиции равны сбережениям. |

В системе национальных счетов инвестиции — расходы на товары долговременного пользования. В СДТ сбережения — денежные средства остающиеся после потребления, инвестиций и выплаты налогов.

Сбережения частного сектора + платежный Баланс = дефицит бюджета. |

| Банковская система | Банки аккумулируют средства населения и выдают их в виде кредитов. Часть собранных депозитов становится резервом. Соотношение депозитов и резервов — банковский мультипликатор. Количество выданных кредитов равно произведению депозитов и банковского мультипликатора. | Выдача кредитов банками не зависит от наличия депозитов и резервов. Банки заимствуют резервы у ЦБ для обеспечения межбанковских переводов. Банковский мультипликатор не существует в современной банковской системе. |

| Количественное смягчение | Количественное смягчение — увеличение резервов банков — увеличивает кредитование через механизм банковского мультипликатора. Рост кредитования ведет к росту инфляции. | Вливание дополнительных резервов (количественное смягчение) не ведет к росту кредитования и не влияет на инфляцию. |

| Международная торговля | Государство должно стимулировать чистый экспорт для повышения ВВП. Отрицательный торговый баланс создает риски падения валютного курса и кризис платежного баланса. | Импорт — общественное благо, экспорт — издержка. Совокупный торговый баланс мира равен нулю — на один доллар чистого экспорта приходится один доллар чистого импорта. Отрицательный торговый баланс не имеет прямого влияния на валютный курс. Политика импортозамещения важна только для национальной безопасности и роста производственных мощностей. |

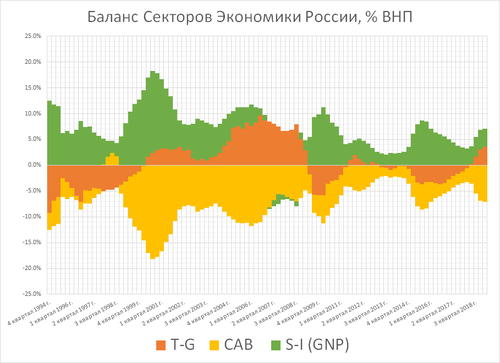

Метод секторных балансов

- Основная статья:

Метод секторных балансов использует основные понятия системы национальных счетов и модели расходов-доходов для логического выведения макроэкономических равенств, являющихся верными по определению и не зависящих от предпосылок и предложений. Основное равенство, выведенное с помощью метода секторных балансов, называется сберегательным равенством. Метод был изначально разработан британским экономистом в 1950-х годах. Сегодня метод широко используется экономистами-сторонниками СДТ.

Метод основывается на традиционном для макроэкономики разделении потоков и запасов. Сбережения и долги являются примерами запасов, в то время как ВВП , чистые сбережения в текущем периоде, баланс бюджета и внешней торговли — примерами потоков. Задача метода секторных балансов — описать законы сохранения потоков и запасов. Макроэкономические модели, в которых запасы и потоки сохраняются, называются моделями, совместимыми с запасами и потоками (stock-flow consistent models).

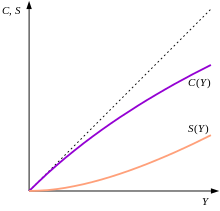

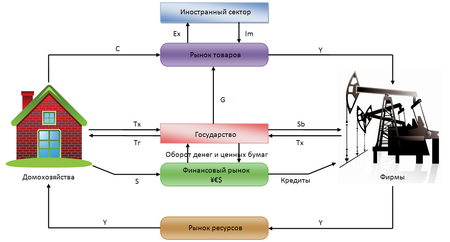

Запасы — сумма потоков за все предыдущие. Монетарную экономику можно разделить на любое количество комплиментарных секторов. Сумма всех секторов составляет всю экономики. В литературе принято, как правило, разделение экономики на три сектора — государственный сектор, частный сектор и внешний сектор. Государственный сектор составляет из себя все государственные органы, не занимающиеся непосредственным производством благ. Госсектор собирает налоги (Т) и занимается государственными расходами (G). Частный сектор состоит из физических лиц и фирм, занимающихся производством благ. Частный сектор потребляет (С), инвестирует (I) и сберегает (S). Потребление — покупка товаров, уничтожаемых в процессе и не ведущих к увеличению производительности труда. Инвестиции — потребление товаров долговременного пользования. Сбережения — накопление финансовых активов, не потраченных на потребление и инвестиции. Внешний сектор включает в себя иностранные государства и их резидентов. Внешний сектор экспортирует товары на сумму X и импортирует товары на сумму M.

Внутренний валовой продукт государства (Y) можно записать следующим образом:

Сумма доходов равна сумме потребления, инвестиций, государственных расходов и чистому экспорту. Из правой и левой части уравнения можно вычесть налоги Т, потребление С и инвестиции I:

Левая часть уравнения равна общим доходам за вычетом расходов домохозяйств на налоги, потребление и инвестиции. — сбережения S. , таким образом — чистые сбережения. В отличие от модели IS-LM, чистые сбережения не равны нулю. Если бы чистые сбережения равнялись нулю, то финансовые активы частного сектора также равнялись бы нулю. Таким образом, сбережения S не равны инвестициям I. В общем сберегательное равенство можно записать следующим образом:

Это выражение можно прочитать следующим образом: сумма чистых сбережений, государственного дефицита и чистого импорта по определению равна нулю. Если пользоваться более широким определение Валового Национального Продукта (ВНП) можно прийти к следующему выражению:

где CAB — платежный баланс государства и его резидентов.

У этих равенств есть множество следствий. Например, для обеспечения положительных чистых сбережений (профицита финансового баланса населения и фирм) необходим либо дефицит государственного бюджета, либо профицит платежного баланса.

Из сберегательного равенства, вытекающего из определений секторов и национальных счетов, следует множество выводов, важных для проведения государственной политики. Например, приоритетом государственной политики объявляется увеличение общих сбережений, так как объём потребления, инвестиций и производства зависит от объёма ликвидности в распоряжении населения и фирм. Рост сбережений возможен лишь при положительном потоке сбережений в текущем периоде. Положительный поток возможен в случае наличия государственного дефицита или профицита платежного баланса. Профицит платежного баланса в значительной степени не зависит от государственной политики, а от спроса на товары со стороны иностранных потребителей. Единственные переменные, частично или полностью контролируемые государством — налоги и государственные расходы. Снижая налогообложение или увеличивая государственные расходы по отношению к собранным налогам государство увеличивает чистые сбережения частного сектора.

Из модели секторного баланса также следует, что частный сектор не может производить чистые сбережения. Сокращение расходов частного сектора, не уравновешенное повышением государственного дефицита или профита платежного баланса ведет к уменьшению ВВП по причине уменьшения компонент ВВП S и I. Также из сберегательного равенства следует, что в мировом масштабе стимулирование профицита платежного баланса не может быть универсальным рецептом экономического роста. Сумма платежных балансов стран мира равна нулю. На каждый доллар профицита платежного баланса приходится доллар дефицита платежного баланса в другой стране. В государстве с дефицитом платежного баланса дефицит должен быть покрыт снижением сбережений населения и фирм, либо дефицитом государственного бюджета.

Описание Денежных Операций

Банковская система

Банковский мультипликатор

Для описания банковской системы стандартная макроэкономическая теория использует так называемую теорию банковского мультипликатора . Согласно наиболее простой версии этой теории, банковская система привлекает средства клиентов в качестве банковских депозитов и использует их для выдачи кредитов. Пруденциальное законодательство и регулирование со стороны государства обязывает банки оставлять часть депозитов в качестве резервов. Таким образом, общий объём кредитования равен следующей величине:

где total loans — общий объём выданных кредитов, deposits — объём привлеченных у населения депозитов, r — доля депозитов, оставленных в резерве. Например, если процент резервирования равен 10 %, то банковский мультипликатор равен 10, то есть общий объём выданных кредитов будет в 10 раз больше объёма привлеченных депозитов. В этом случае банки не создают новых денег, а перераспределяют деньги от заемщиков к кредиторам (держателям депозитов). Общий объём денег в экономике, согласно стандартной макроэкономической теории, регулируется центральным банком. ЦБ производит инъекции денег с помощью операций на открытом рынке, что повышает объём резервов и наличности в экономике — денежной базы M0. При помощи механизма денежного мультипликатора, денежная масса (объём депозитов в экономике) прирастает в m раз, где m — денежный мультипликатор. Современная денежная теория, как и многие центральные банки мира , отвергает теорию банковского мультипликатора, экзогенных денег и предлагает более реалистичное описание денежных операций, проводимых банковской системой.

Выдача кредитов

Согласно СДТ, существует несколько механизмов формирования новой денежной массы — депозитов — в экономике: дефицитные расходы государственного бюджета, в ходе которых государства тратит больше денег, чем собирает в виде налогов, продажа иностранной валюты центральному банку, в ходе чего объём денежной массы прирастает на объём проданной иностранной валюты, умноженной на обменный курс, а также выдача новых кредитов банками. Третий механизм, согласно СДТ, не зависит от наличия у банков депозитов. Законодательство может регулировать необходимые объёмы депозитов населения и резервов в распоряжении банков, тем не менее решение о выдаче кредита не зависит от наличия депозитов и резервов. В реальности, утверждают сторонники СДТ, решение о выдаче кредита зависит от спроса на кредит и способность заемщика его выплатить, оцениваемая банком. При выдаче кредита, объём депозитов в экономике увеличивается на величину выданного кредита. В случае, если заемщик переводит средства кредита на счет другого банка, банк-кредитор вынужденно привлекает банковские резервы, необходимые для балансирования объёма активов и пассивов банка. Таким образом, денежная база (резервы) увеличивается вслед за ростом денежной массы, а не наоборот, как утверждает стандартная теория. В реальной институциональной среде выдача кредитов зависит от множества факторов, но наличия резервов и депозитов не является одним из них в том смысле, в котором оно понимается стандартной теорией.

Банки — агенты государства

Центральный принцип Современной Денежной Теории состоит в том, что государственные расходы предшествуют налогам, а не наоборот. Государственные расходы служат инъекцией денежной массы в экономику, оплачивают осуществление общественно важных задач и предоставляют населению средства для осуществления частного обмена товарами, в то время как налоги изымают денежную массу из экономики и создают спрос на работу со стороны населения, иначе называемый безработицей. В то же самое время, государство — не единственный источник новой денежной массы. Внимательное рассмотрение банковских денежных операций, связанных с выдачей кредитов, показывает, что новые кредиты создают новую денежную массу, поступающую на счета населения и фирм. Одновременно с этим, население и фирмы получают обязательства по выплате кредитов, создающие спрос на работу со стороны должников. С семантической точки зрения, сторонники СДТ рассматривают банки как частные агенты государства. Государство предоставляет банкам разрешение (лицензию) на осуществление государственных функций по осуществлению расходов и сбору налогов. Новые кредиты равнозначны государственным расходам, а долговые обязательства равнозначны налогам. Соответственно, государство обязуется юридически принуждать должников к исполнению обязательств (схожее с принуждением к уплате налогов), снижению рисков работы с помощью ЦБ, и обеспечению межбанковского клиринга (безналичных расчетов между банками). С точки зрения государства, частные банки нужны для децентрализации денежной власти и предоставления частным лицам возможности финансирования расходов, находящихся за пределами внимания государственных органов.

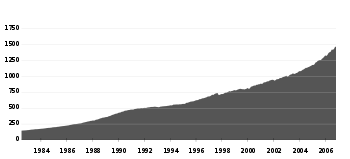

Разница между государственными расходами и банковским кредитованием состоит в том, что в отличие от государства для прибыльности своей деятельности банки вынуждены работать с профицитом — объём выплат по кредитам должен быть выше суммы выданного кредита для прибыльности банка. Работы австралийского экономиста по долговой дефляции показывают, что банковская прибыль может быть обеспечена либо государственным дефицитом, либо краткосрочным ростом банковского кредита. В том случае, если номинальные доходы частного сектора за исключением банков растут медленнее средневзвешенной номинальной ставки, соотношение частного долга к ВВП растет до тех пор, пока спрос на кредиты не начинает снижаться, что приводит к «балансовой» рецессии, наблюдавшейся в период Великой Депрессии , японского финансового кризиса начала 90-х годов и мирового финансового кризиса 2008—2011 годов.

Количественное смягчение

Многие комментаторы считают количественное смягчение способом стимулирования кредитования. Согласно этому взгляду, кредитование видится как основной способ роста денежной массы и экономики, поэтому без роста кредитования не возможно экономическое развитие. Финансовые кризисы приводят к росту объёмов необслуживаемых долгов, так называемых токсичных активов, что тормозит рост выдачи кредитов банками. Количественное смягчение представляет собой выкуп банковских активов (кредитов, государственных облигаций) Центральным Банком. Сторонники количественного смягчения считают, что выкуп этих активов повышает объём резервов на счетах банков, что позволяет банкам увеличивать объёмы кредитования через механизм денежного мультипликатора. Сторонники СДТ не согласны с таким трактованием количественного смягчения и указывают на отсутствие ясных доказательств эффективности этой политики.

Реальная логика количественного смягчения, согласно СДТ, такова — центральный банк выкупает активы (например, государственные облигации) у частных компаний. Взамен, продавец активов повышает объём банковских депозитов (денежной массы). Пассивы частных банков, обслуживающих продавцов активов, прирастают на объём депозитов, а активы — на объём резервов, равный объёму депозитов. Новые банковские резервы не играют никакой роли в способности банков увеличивать кредитование. Эффект количественного смягчения состоит в том, что продавцы активов взамен относительно неликвидных активов получают крайне ликвидные активы в виде банковских депозитов. Однако, в отличие от проданных активов, доходность новых депозитов ниже, поэтому продавец активов будет стремиться использовать полученные от ЦБ деньги для покупки новых частных активов — например, акций компаний, что приведет к росту инвестиций в экономике.

Сторонники СДТ считают, что количественное смягчения не имеет реального эффекта на экономику. Главным образом оно приводит к тому, что один вид частных сбережений (государственные облигации) заменяется на другой вид сбережений (банковские депозиты), в то время как общий объём финансовых активов в экономике остается прежним, а совокупный спрос остается на том же уровне. Увеличение спроса на облигации со стороны ЦБ увеличивает их стоимость, но снижает доходность, что негативно сказывается на росте денежной массы в экономике и, как следствие, росте ВВП.

Государственный долг

Бюджетные расходы

Налоговая политика

Сторонники современной денежной теории целенаправленно избегают использования слова «доход» по отношению к фискальным сборам государства. Это объясняется тем, что государственные расходы не финансируются с помощью доходов, как это происходит в случае домохозяйств. Напротив, государственные расходы — источник всех денег в экономике, за исключением депозитов, созданных в процессе частного кредитования и операций центральных банков. Цель налогов — не финансировать бюджет, а «продвинуть» государственные деньги. Таким образом главная цель государственной налоговой политики — не пополнить бюджет, а стимулировать экономических агентов к использованию государственных денег и сбережений, номинированных в государственной валюте. Стимулирование накоплений в государственной валюте выражается в увеличении доли реальных экономических ресурсов (труда, капитала, сырья), мобилизуемых государством для проведения требуемой политики. Объём потребляемых государством реальных ресурсов определяет уровень инфляции в стране. Таким образом, согласно СДТ, налоговая политика государства определяется в первую очередь объёмом поставленных перед ним задач и допустимым уровнем инфляции. Например, государство может решить, что для обеспечения контроля 40 % производственных ресурсов и ИПЦ, равного 5 % годовых, налоговые сборы должны быть равны 30 % ВВП при дефиците бюджета, равном 10 % ВВП. При этом, в долгосрочном периоде объём налоговых сборов не обязательно должен равняться объёму государственных расходов. В случае дефицита государственного бюджета, частный и внешний сектор формируют профицит и накопления государственной валюты. Помимо цели изъятия ресурсов в пользу государства и стабилизации цен, выделяются следующие цели налоговой политики :

- Выражение государственной политики перераспределения имущества и доходов, как в случае прогрессивного подоходного налога и налога на недвижимое имущество.

- Выражение государственной политики субсидирования или подавления различных отраслей промышленности и экономических групп, как в случае повышенных налогов на добычу полезных ископаемых.

- Изолированное воздействие на издержки и выгоды от различных видов деятельности, как в случае «дорожных» налогов и налогов социального страхования.

В литературе современной денежной теории часто встречается принцип: «Tax bads, not goods» — облагайте налогами «плохое» ( экстерналии , нежелательную деятельность), а не «блага» (общественно полезные товары и услуги, социально незащищенные слои населения). Однако в общем случае, налоговая политика определяется политическими приоритетами правительства, а не необходимостью обеспечения финансирования расходов.

Государственные долговые обязательства

В случае превышения объёма расходов над налоговыми доходами образуется так называемый «дефицит» бюджета. Сторонники СДТ подчеркивают, что в суверенной денежной системе дефицит — эмоционально нейтральное явление, влияние которого зависит от общего контекста. В то же время, слово «дефицит» как правило имеет негативную коннотацию и используется в эмоциональной риторике противниками политики бюджетного стимулирования экономики.

В целом, с точки зрения СДТ, отрицательный бюджетный баланс является лишь следствием расчетных операций между казначейством, центральным банком и частными банками, не имеющим априори отрицательных последствий. В большинстве государств законодательно приняты ограничения, обязывающие «финансировать» дефицит бюджета через операции на открытом рынке, в первую очередь через продажу государственных казначейских обязательств (облигаций). Стандартная макроэкономическая теория объясняет, что таким образом государства занимает денежные средства у частного сектора для покрытия дефицита. В противопоставлению долговому финансированию дефицита приводят феномен «эмиссионного» финансирования. Подразумевается, что в исключительных случаях (войнах, катастрофах, кризисах) государство может эмитировать («допечатать») дополнительные деньги, обеспечив тем самым превышение расходов над доходами. Согласно мейнстримовой теории, такое финансирование долга чревато гиперинфляцией. По это причине, во многих странах, например, в США, приняты требования по выпуску государственных долговых обязательств для покрытия дефицитных расходов.

Сторонники СДТ утверждают, что эмиссионное финансирование — миф, а выпуск государственных облигаций является чрезмерным самоограничением, имеющим инфляционный эффект в противовес предполагаемому антиинфляционному эффекту. Для понимания причин, рассмотрим шесть денежных операций, предпринимаемых в нормальных условиях ФРС США и казначейством США для обеспечения долгового финансирования дефицита. Допустим, казначейство США хочет произвести расходы, не имея достаточных средств на своем счете в ФРС :

- ФРС заключает сделки РЕПО с участниками рынка — ФРС обязуется купить гособлигации у дилеров и перепродать их им же в определённую дату. Таким образом, объём активов (резервов ФРС) у дилеров (банков) вырастает на величину объёма купленных ФРС облигаций. Это сделано для того, чтобы частный финансовый сектор имел достаточный объём средств для выкупа новых гособлигаций.

- В ходе аукциона по продаже облигаций, объём банковских резервов на счетах банков уменьшается на сумму купленных ими новых гособлигаций. Баланс казначейства прирастает на тот же объём.

- Казначейство добавляет поступившие средства на так называемые tax&loan accounts — расчетные счета государства в частных банках, использующиеся для исполнения федеральных расходов. Эти средства становятся обязательствами частных банков и активами государства. Для балансирования банковских счетов, банковские резервы кредитуются ФРС на ту же сумму. В результате чистое изменение банковского баланса частных банков равно нулю.

- ФРС продает выкупленные на первом шаге гособлигации, исполняя договор РЕПО. В результате, эффект первой операции развернут.

- Казначейство снимает средства со счетов tax&loans accounts и переводит их на свой счет в ФРС, обращая вспять третью операцию.

- Казначейство тратит средства со счета ФРС, не собрав предварительно налоги. В результате обязательства и резервы частных банков, получивших федеральные средства, пополняются на одинаковую сумму.

Таким образом, ФРС создает деньги и «передает» их частному сектору. Частный сектор использует новые деньги для покупки новых облигаций. ФРС продает «старые» облигации. Казначейство тратит полученные в результате средства. в любом случае результат один и тот же — счета государства в банках и резервы прирастают на одну и ту же сумму. Источник этих денег — ФРС, часть расширенного правительства. Таким образом, дефицитные расходы не требуют привлечения денег на открытом рынке — в реальности любые государственные расходы происходят в результате эмисси. Разница между выпуском госдолга и бездолговыми расходами состоит в том, что в случае продажи гособлигаций, частные банки обменивают свои резервы на активы с несколько большим доходом — государственные облигации. Принципиально, ничто, кроме самоограничений, не мешает расходовать государственные средства без выпуска долговых обязательств. Так как госблигации имеют более высокую доходность, чем резервы ЦБ, инфляционные эффект бездолговых расходов ниже — проценты по облигациям ведут к эмиссии большего количества дополнительной валюты, чем в случае низкодоходных банковских резервов.

Влияние долгового рынка на суверенный долг

Динамика соотношения государственного долга к ВВП

Важной проблемой для понимания влияния государственного долга на макроэкономическую устойчивость является вопрос об устойчивости соотношения государственного долга к ВВП. Критики использования повышенного дефицита государственного бюджета для макроэкономической стабилизации указывают, что в случае сохранения «хронического» дефицита бюджета, соотношение госдолга к ВВП выйдет из под контроля и приведет к гиперинфляции. В связи с этими утверждениями, сторонники СДТ разработали формальную модель, описывающую динамику соотношения долга к ВВП.

Динамика государственного долга следует следующей траектории:

Каждый год госдолг увеличивается на объём дефицита бюджета за прошедший период. Дефицит равен разнице между госрасходами и налогами, плюс расходы на обслуживание долга:

В этой формуле — процентная ставка по государственным долговым обязательствам. Рассмотрим два сценария, при которых соотношение госдолга к ВВП растет:

Сценарий 1: сбалансированный бюджет, расходы государства равны налоговым сборам.

Предположим, что первичный баланс бюджета равен нулю ( ):

Предположим, что ВВП ( ) растет с темпами прироста :

В результате соотношение долга к ВВП равняется следующему:

,

Из этого следует:

Мы видим, что даже в случае сбалансированного бюджета, если соотношение госдолга к ВВП стремится к бесконечности по мере увеличения количества периодов . Для стабильного поддержания уровня госдолга к ВВП проценты по облигациям должны равняться росту ВВП и быть меньше роста ВВП для снижения уровня госдолга.

Сценарий 2: постоянный дефицит бюджета.

Предположим, что дефицит бюджета больше нуля , в этом случае:

Данный результат идентичен результату в сценарии № 1. В случае, если , соотношение долга к ВВП стремится к бесконечности, но стремится к нулю, если . Другими словами, даже в случае постоянного бюджетного дефицита государство может уменьшать соотношение долга к ВВП или поддерживать его на стабильном уровне в зависимости от соотношения процентной ставки по долговым обязательствам и темпов прироста ВВП.

Сценарий 3: Устойчивое соотношение первичного дефицита и ВВП.

Теперь предположим, что уровень первичного дефицита не сохраняется на одном и том же уровне, а пропорционаленВВП (например, максимально допустимый Маастрихтским Договором первичный дефицит стран-членов ЕС , равный 3 % ВВП):

— постоянное соотношение первичного дефицита к ВВП. В данном случае, долгосроное соотношение долга к ВВП равно следующему выражение:

В случае, если , соотношение долга к ВВП сходится к значению и стремится к бесконечности, если .

Сценарий 4: Постоянное соотношение вторичного дефицита бюджета к ВВП.

В случае постоянного соотношения вторичного дефицита бюджета к ВВП мы имеем следующее:

Из этого следует:

В долгосрочном периоде:

Иными словами, в этом случае соотношение долга к ВВП достигает стабильного значения.

В целом, приведенные выше сценарии говорят о том, что стабильность соотношения государственного долга и ВВП зависит главным образом не от сценария, а от соотношения процентных ставок по государственному долгу и роста ВВП. Во всех четырёх случаях, соотношение долга к ВВП стремится к нулю или стабильно, если рост ВВП выше нуля, а процентная ставка по государственному долгу равна нулю. Одним из следствий постулатов СДТ является заключение о том, что государству, эмитирующему собственную валюту, не требуется выпуск государственного долга для покрытия дефицита. Во всех случаях выпуск облигаций следует за дефицитом бюджета, а не предшествует ему. По этой же причине выпуск облигаций в современной экономике не оказывает влияния на инфляцию. Таким образом, дефицит бюджета, не покрытый выпуском облигаций, эквивалентен выпуску облигаций с . В случае положительного роста ВВП соотношение госдолга к ВВП будет оставаться стабильным при любом выбранном соотношении первичного или вторичного дефицита бюджета. И, напротив, сбалансированный бюджет не гарантирует устойчивости соотношения долг-ВВП: в случае, если , соотношение выйдет из под контроля, что чревато в некоторых случаях гиперинфляцией. Тем не менее, большое соотношение госдолга к ВВП не гарантирует гиперинфляции. Достаточно обратить внимание на пример экономики Японии, имеющей соотношение долга к ВВП равное примерно 240 % по состоянию на 2019 год. Несмотря на это, Япония испытывает дефляционные феномены и низкие процентные ставки.

Государственная гарантия работы

- Основная статья:

Одна из главных новаций современной денежной теории, государственная гарантия работы, находится в сфере экономической политики. С самого начала макроэкономическая теория создавалась с целью решения проблемы массовой безработицы. Так, Джон Мейнард Кейнс назвал свой magnum opus « Общая теория занятости, процента и денег ». В нём основное внимание уделяется обеспечению полной в условиях экономической депрессии. С 1970-х годов мейнстримная экономическая теория сместила свое внимание в сторону обеспечения стабильности уровня цен, отодвинув вопрос обеспечения занятости на второй план. Так, появилась гипотеза NAIRU — естественного уровня безработицы, при котором достигается ценовая стабильность. Цель сторонников СДТ — предложить альтернативу NAIRU, которая позволить одновременно достичь полной занятости и ценовой стабильности.

Государственная гарантия работы (ГГР, Job Guarantee или JG в англоязычной литературе) — ключевой элемент «политической» части СДТ. По сути, ГГР означает предоставление гарантированной занятости с минимальным уровнем заработной платы всем желающим. Структура предлагаемой гарантированной работы может быть любой и определяется теми целями, которых хочет достичь государство. Уровень заработной платы устанавливается таким образом, чтобы обеспечить минимально приемлемый уровень жизни занятых. Гарантия занятости добровольна — в случае потери работы в частном секторе, граждане не будут обязаны устраиваться на гарантированную работу. ГГР, однако, подразумевает отказ от пособий по безработице — деньги могут предоставляться только в обмен на труд.

Таким образом, ГГР достигает «узкой» полной занятости. Такая полная занятость не максимизирует потенциальный доход, но обеспечивает нулевой уровень безработицы, нивелируя негативные эффекты безработицы на общество. В традиционной кейнсианской экономической политике полная занятость достигается с помощью регулирования совокупного спроса . В случае снижения занятости в частном секторе, государство увеличивает расходы, что выражается в покупке государством труда и ресурсов по рыночным ценам, тем самым неизбежно увеличивая темп инфляции. В зависимости от структуры экономического стимула в ходе такой интервенции, изменение безработицы может иметь ограниченный характер. В результате ГГР, «покупка» труда осуществляется не по рыночным ценам, а по нижней планке цены на труд — минимальной зарплате. Иными словами, ГГР не оказывает инфляционное давление на экономику, за исключением случаев повышения уровня зарплаты в ГГР. Высококвалифицированные специалисты, считающие уровень заработной платы в ГГР слишком низким, могут продолжить поиск работы, однако, в случае неудачи, всегда могут положиться на наличие гарантированной работы.

Согласно сторонникам СДТ, ещё одно достоинство ГГР состоит в том, что снижает давление на инфляции со стороны классового конфликта. В период после Второй Мировой войны в западных странах классовый конфликт был одним из главных источников инфляции. Работники предприятий с помощью профсоюзов добивались повышения заработных плат, в ответ на что компании-монополисты повышали стоимость своих товаров ради сохранения уровня рентабельности производства. Начиная с 1970-х годов центральные банки стран приняли модель NAIRU, в которой ценовая стабильность достигается с помощью жесткой денежной и бюджетной политики. В этой модели формируется резерв безработных — страх безработицы в ситуации слабого спроса и слабых профсоюзов дисциплинирует работников предприятий и снижает их требования по повышению заработной платы, тем самым снижая инфляционное давление. В теории, ГГР позволяет достигать полной занятости не оказаывая давление на цены через этот канал — заработная плата в ГГР устанавливается таким образом, чтобы занятость в частном секторе при прочих равных представлялась работника более предпочтительной.

В случае замедления частной экономической активности ГГР играет роль трудового резерва — частный сектор увольняет избыточны сотрудников, а ГГР позволяет им трудоустроиться на время поиска новой работы в частном секторе. В случае роста экономической активности, частный сектор может быстро нанимать сотрудников, трудоустроенных по гарантии. Сторонники СДТ противопоставляют ГГР модели резерва безработных — NAIRU. В отличие от резерва безработных, общество и работники ГГР не испытывают многих негативных последствий безработицы, получают постоянный источник дохода, стимулируя совокупный спрос и выполняют общественно полезную работу, которую не в состоянии выполнить часный сектор. В положительный период экономического цикла наблюдается феномен гистерезиса — занятость растет медленней, чем безработица в негативный период. Отчасти это объясняется нежеланием работодателей нанимать безработных. ГГР решает эту проблему, обеспечивая работой всех желающих. Тем не менее, в остальном гарантированная работа не должна ничем отличаться от работы в частно секторе — нарушения трудового договора может наказываться увольнением. Согласно Уоррену Мослеру, главная цель ГГР — не конкуренция с частным сектором за трудовые ресурсы, а снабжение частного сектора квалифицированными и желающими работать кадрами, находившимися бы под угрозой безработицы в отсутствие ГГР.

Внешняя торговля

В дискуссиях и рекомендациях, посвящённых политике в области внешней торговли часто встречается утверждение о том, что развитие экономики должно достигаться с помощью увеличения чистого экспорта продукции. Это следует из того факта, что в системе национальных счетов чистый экспорт отражается в виде положительного фактора ВВП. Таким образом, для увеличения ВВП экспорт должен расти по отношению к импорту. Многие государства, такие как КНР, Республика Корея, ФРГ и Россия, поставили эти рекомендации во главу угла экономической политики. В странах, имеющий долгосрочный дефицит внешней торговли (превышение импорта над экспортом), таких как США и Великобритания, многие политики и экономисты призывают к протекционистским мерам, целью которых является уменьшение торгового дефицита. Сторонники современной денежной теории не согласны с утверждениями о том, что целью экономической политики является стимулирование торгового профицита и что торговый дефицит представляет опасность для экономической стабильности. Сторонники СДТ указывают, что несмотря на то, что чистый экспорт вносит положительный вклад ВВП, импорт является экономическим благом, а экспорт — издержкой. Таким образом государства, импортирующие больше, чем они экспортируют получают большую выгоду, чем страны-экспортеры. Уоррен Мослер иллюстрирует это утверждение следующим примером :

Если бы, например, генерал МакАртур объявил после победы во Второй Мировой войне, что Япония должна поставлять 2 миллиона автомобилей в год США в виде контрибуций, не получая ничего взамен, результатом было бы возмущение международной общественности по поводу эксплуатации США побежденных врагов. Нас бы обвинили в том, что мы повторяем последствия Первой Мировой войны, после которой союзники потребовали от Германии репарации, которые оказались настолько велики, что стали причиной Второй Мировой войны. Собственно, МакАртур этого не сделал, тем не менее, 60 лет спустя Япония-таки поставляет нам около 2 миллионов автомобилей в год, а мы почти ничего не поставляем им взамен. И, что самое удивительное, они считают, что являются победителями в «Торговой Войне», а мы считаем, что мы проигрываем. У нас есть автомобили, а все что есть у них — выписка Федеральной Резервной Системы США, показывающая им, сколько у них есть долларов на банковском счете.

Другими словами, превышение импорт над экспортом означает, что импортер получает реальные товары и услуги, а экспортер — деньги государства-импортера. Получив деньги в обмен на товары и услуги, экспортер может потратить эти средства на покупку финансовых активов, номинированных в валюте импортера, например, государственные облигации страны-импортера. Например, если КНР имеет положительный торговый баланс в отношении к США, это приводит к сбережению больших сумм долларов США на счетах ФРС США, принадлежащих КНР. Денежный власти КНР могут потратить эти деньги на покупку активов в других валютах, продав их на открытом рынке, но это приведет к снижению объёма стоимости активов по причине падения обменного курса. Альтернатива — покупка государственных долговых обязательств США, что ведет к увеличению иностранного долга США. Таким образом, рост иностранного долга и американское потребление не финансируются КНР, а финансируются правительством США, ведь оно увеличивает объём денег у населения, покупающего китайские товары и оно выпускает долговые обязательства США, покупаемые ЦБ Китая. В результате «довольны» все — китайские производители получили американскую валюту, американские потребители — китайские товары.

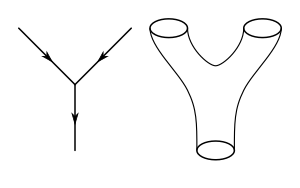

Упомянутое выше сберегательное равенство выглядит следующим образом:

В масштабе мира чистый экспорт равен нулю — общий объём импорта равен общемировому объёму экспорта. Сберегательное равенство принимает следующий вид:

Данный результат можно интерпретировать следующим образом — увеличение или уменьшение чистого экспорта не может быть необходимым условием экономического роста, так как таргетирование чистого экспорта в мировом масштабе — игра с нулевой суммой. Общий объём мировых чистых сбережений не зависит от торгового баланса отдельных стран, а только от общемирового бюджетного баланса. Если одно государство сумело увеличить чистый экспорт в результате государственной политики, то сберегательное неравенство говорит нам о том, что чистый экспорт других государств должен понизиться. Такие колебания, однако не могут приводить к колебаниям благосостояния населения стран.

Основная идея современной денежной теории в области внешней торговли состоит в том, государства, ведущие торговлю, не должны ориентироваться на агрегированные показатели в ходе своей деятельности. И экспортеры, и импортеры могут получать значительную выгоду из внешнеторговых отношений — в этом СДТ в целом сходится с мейнстримовой макроэкономикой. В то же время, СДТ осознает, что для каждой отдельной страны торговля не обязательно должна быть сбалансированной. Положительный или отрицательный баланс является отражением структуры экономики, готовности производить товары и сберегать финансовые активы, а также политических и культурных взаимоотношений между странами. Согласно СДТ, способность государств проводить политику полной занятости и полной загрузки производственных мощностей не зависит от внешнеторговых балансов.

Тем не менее, это не означает, что не может быть ситуаций, в которых от государства может потребоваться изменений торгового баланса в сторону увеличения экспорта или уменьшения импорта. Например, долгосрочный отток иностранной валюты и недоступность приобретения иностранной валюты для обеспечения импорта может привести к изменению обменного курса, удорожанию импорта и разгону инфляции. К подобным последствиям может привести рост национального долга, деноминированного в иностранной валюте. В подобных случаях государственная политика должна концентрироваться не на управлениями торговыми агрегатами, а на снижение зависимости от товаров первой необходимости. В случае бедных стран, это в первую очередь сельскохозяйственные товары, энергия, лекарственные препараты. Также следует снижать влияние от товаров, дефицит которых в мировой экономике приведет к снижению производственных мощностей, например, ископаемое топливо. Второе направление государственной политики в случае торговых ограничений — снижение влияния государственных расходов на спрос на импортные товары и услуги.

Связь между обменным курсом валют и внешней торговлей

Инфляция и гиперинфляция

Согласно сторонникам современной денежной теории, у инфляции есть два основных источника: чрезмерный совокупный спрос и институциональные факторы. Согласно представлениям СДТ, современная мейнстримовая экономика и макроэкономическая политика уделяют основное внимание именно факторам, связанным со слишком большим совокупным спросом. Правительства стран и центральные банки пытаются управлять денежными агрегатами путём регулирования процентных ставок и объёма государственных расходов, а также государственного дефицита. По мнению сторонников СДТ, подобное понимае причин инфяляции — ошибочное и поверхностное. Согласно им, современная экономика большинства государств находится вдалеке от ситуации, когда совокупный спрос может существенно влиять на темп роста цен. В ситуации неполной занятости имеются существенные производственные мощности, которые можно использовать для увеличения выпуска без увеличения цен. Институциональные факторы, такие как наличие монополий в ключевых отраслях или трудовые конфликты между владельцами предприятий и рабочими, действуют вне зависимости от объёма совокупного спроса и также оказывают инфляционное давление. По этой причине, считают сторонники СДТ, демонополизация и создание механизмов ограничивающих чрезмерный рост зарплат, таких как государственная гарантия работы, должны быть главными механизмами борьбы с ростом цен.

Однако, сторонники современной денежной теории согласны с точкой зрения о том, что чрезмерный спрос (объём расходов) может привести к ускорению инфляции в ситуации, когда экономика вышла на уровень полной занятости. Инфляция может расти в те периоды, в которых зафиксировано снижение запасов продукции и рост объёма неисполненных заказов. Все это — признаки недостатка производственных мощностей по отношению к обеспеченному деньгами спросу. Рецепт СДТ для борьбы с инфляцией в таком случае отличается от мейнстримового. В то время как другие макроэкономические теории сосредотачивают внимание на регулировании объёма агрегированных переменных — денежных агрегатов М2, бюджетного дефицита, объёма выдачи новых кредитов — сторонники СДТ призывают к более дифференцированному подходу. Инфляция, согласно СДТ, может быть вызвана формированием «бутылочных горлышек» в ключевых отраслях. Например, исчерпание объёма доступного ископаемого топлива, требуемого во многих отраслях экономики, может привести к серьёзной инфляции даже при небольшом изменении совокупного спроса. В таких ситуация государство должно сосредоточиться на мерах, способных привести к росту производственных мощностей таких «бутылочных горлышек», целенаправленному снижению спроса со стороны некоторых потребителей «проблемных» товаров, а не на агрегированных мерах, таких как изменение процентных ставок, рост собираемости налогов, или секвестр бюджетных расходов. Иными словами, согласно СДТ, инфляция связанная со спросам — комплексный феномен, зависящий от структуры производственных мощностей. Агрегированные меры плохо подходят для борьбы с этим феноменом, поэтому государство должно освоить более точечные методы решения проблем, связанных с недостатком предложения в экономике.

Конфликтная Теория Инфляции

Государство Как Установщик Цен

Современная Денежная Теория рассматривает государство (и его агентов — банков) как установщик цен на множестве рынков, в первую очередь на рынке труда. Из принципов СДТ следует, что государство может купить любой товар, продаваемый за государственную валюту. В случае рыночной экономики, покупка товаров и труда происходит по ценам равным или превышающим предельные рыночные цены. Например, допустим, что зарплата военнослужащих по контракту составляет 40 тысяч единиц. В случае полной занятости государство может столкнуться с дефицитом военнослужащих и повысить денежное довольствие, например, до 41 тысячи единиц, тем самым установив новую цену за труд. Таким образом, труд подорожает без увеличения производства, что может привести к росту потребительских цен. Подобное установление цен может происходить во многих секторах экономики. Именно по этой причине сторонники СДТ критикуют традиционные Кейнсианские подходы к экономическому стимулированию — фискальные интервенции в ситуации полной занятости могут привести лишь к поступательному установлению все более высоких цен на товары, что равнозначно инфляции. Банки, будучи агентами государства, обладают возможность относительно свободного создания нового кредита, что тоже способно приводить к установке новых на товары и инфляции. В первую очередь это касается сектора недвижимости и финансового сектора. Рост ипотечного кредитования при более низком росте производительности труда в строительстве ведет к покупке жилья по предельным ценам и установлению новых цен на недвижимость. Сторонники СДТ подчеркивают, что любые расходы, и государственные, и частные несут в себе риск инфляции. Сам факт осуществления дефицитных расходов не означает увеличение инфляции, а политика затягивания поясов не обязательно приводит к снижения инфляции в случае роста частных расходов.

Гиперинфляция

Критики современной денежной теории утверждают, что следование рекомендациям теории приведет к гиперинфляции в экономике. Утверждается, что рост государственных расходов, не покрытых новыми налогами или выпуском государственных облигаций приведет к чрезмерному росту спроса, истощению производственных мощностей и увеличению темпов инфляции. В крайнем случае, существенный рост инфляции приведет к гиперинфляции, подобной наблюдавшейся в Веймарской Германии, Зимбабве и Венесуэле.

Сторонники СДТ не утверждают, что возможности государства по увеличению спроса безграничны, но видят иной механизм гиперинфляции. Согласно сторонникам СДТ, гиперинфляция — редкий экономический феномен, являющийся следствием общественно-политических кризисов в странах, пораженных гиперинфляцией.

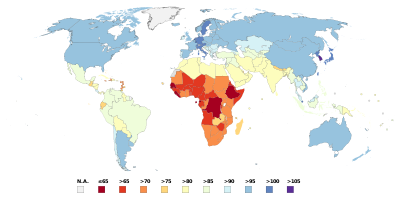

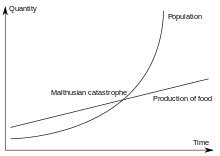

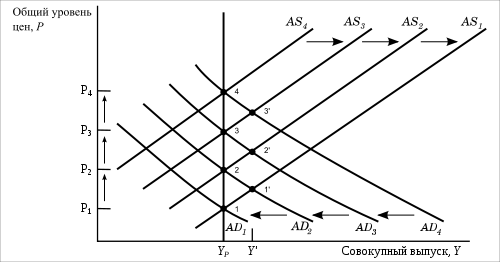

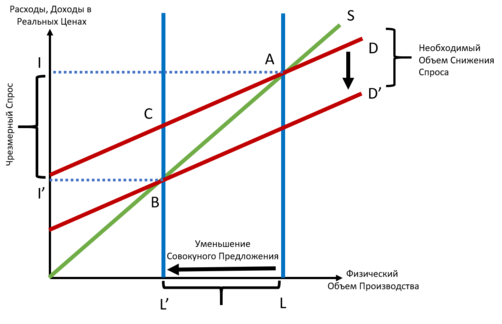

Один из возможных механизмов гиперинфляции можно проиллюстрировать упрощенной моделью совокупного спроса и предложения (AD-AS), изображенной на картинке справа. Ось Х — физический объём производства товаров и услуг, ось Y — расходы и потребления на товары в фиксированных ценах, с поправкой на потребительскую инфляцию. Синие вертикальные линии отражают потенциальный уровень производства товаров при полной занятости. Зелёная линия с углом наклона 45 градусов — совокупный спрос. Промышленность удовлетворяет весь платежеспособный спрос до тех пор пока производство не достигает потенциального уровня L, отмеченного синей линией. Совокупный спрос проиллюстрирован красной линией. Он является суммой частного, государственного и внешнего спроса. Угол наклона красной линии меньше 45 градусов, так как не все совокупные расходы идут на приобретение товаров и услуг, часть из них сберегается, образуя государственный дефицит или торговый профицит. В этой иллюстрации, изначальный уровень расходов таков, что красная линия пересекается с зелёной в точке А, что означает полное задействование производственных мощностей, полную занятость и низкую инфляцию. В случае повышения спроса расходы превышают производственные возможности и ведут к ускорению инфляции.

В этой модели, изначальный уровень потенциального производства L катастрофически падает до низкого уровня L'. Падение является результатом общественного-политического кризиса, такого как конфискация земли у белых фермеров в Зимбабве, оккупация промышленных районов Германии после подписания версальского мира или распад единой экономической системы СССР в 1990-е годы. При этом, спрос не падает одновременно с падением объёма производственных мощностей. В результате этого образуется чрезмерный объём расходов (I—I'), способствующий разгону инфляции. В результате рецессии, вызванной падением уровня производственных мощностей, реальный спрос снижается, следуя верхней красной линии, переходя из точки А в точку С. Достигнув точки С, спрос сравнивается с максимальным объёмом производства при полной занятости, но превышает объём расходов, который может быть усвоенным промышленностью. Несмотря на окончание рецессии, в экономике будет наблюдаться высокая инфляция до тех пор, пока совокупный спрос не будет уменьшен до уровня D', для того, чтобы новый уровень производства определялся точкой B. Чрезмерный уровень спроса (разница между С и В) не обязательно связан с дефицитом государственного бюджета — он может быть вызван высоким спросом из-за рубежа и со стороны населения.

Политический активизм и Зелёный Новый курс

- Основная статья:

Популярность Современной Денежной Теории

- Начиная с 2016 года Современная Денежная Теория стала фактором, влияющим на публичную политику в англоязычных странах, особенно в США. Один из кандидатов от демократической партии в президенты на выборах 2016 года в США , сенатор Берни Сандерс , выбрал в качестве советника по экономическим вопросам Стефани Келтон, тогда профессора Университета Миссури в Канзас-Сити .Стефани Келтон — один из главных сторонников СДТ в академической экономике. В 2018 в палату представителей США от Нью-Йорка была избрана Александрия Окасио-Кортез , также выбравшая Стефани Келтон в советники и публично выражавшая поддержку в адрес подходов СДТ к экономической политике. Сторонники левых политических идей, в первую очередь в США, нашли в СДТ рецепты осуществления многих левых политических программ — отмену образовательного долга, единое медицинское страхование, устранение массовой безработицы, борьбу с глобальным потеплением — в связи с чем СДТ приобрела в этих кругах чрезвычайную популярность.

- Некоторые из ученых, стоявших у истоков СДТ высказывали по этому поводу беспокойство . Так, Билл Митчелл выражал недовольство непроработанностью и нереалистичностью многих политических программ, на словах основывающихся на СДТ, а также превращением СДТ в инструмент политической борьбы. Он подчеркивает, что СДТ — описание возможностей и ограничений индустриальных обществ, имеющих суверенные денежные системы, а не левая политическая идеология. Тем не менее, значительно количество сторонников теории придерживаются левых взглядов. Также высказывалось недовольство упрощенными представлениями о Современной Денежной Теории, например о том, что государство может позволить себе любые расходы, в то время как в действительности СДТ обращает внимание на ограниченность людских и материальных ресурсов, являющуюся главным препятствием на пути удовлетворения частных и общественных потребностей. Иными словами, осуществимы лишь те политические программы, которые имеют реальные ресурсы для осуществления. Согласно СДТ, при формировании политики в некоторой области, ограничением являются не финансы, а ресурсы. Например, способность обеспечить население качественной медицинской помощью не может быть ограничена наличием денег, а наличием квалифицированных врачей, медицинской техники, или способностью сосредоточить иностранную валюту для покупки импортных медицинских товаров в случае отсутствия локального производства аналогов.

Зелёный Новый Курс

В феврале 2019 года после выборов в палату представителей США Александрия Окасио-Кортез сенатор США Эдвард Марки выпустили 14-страничный документ, описывающий программу под названием Зелёный Новый Курс (ЗНК) (англ. Green New Deal или GND). Программа подразумевает собой 10-летнюю национальную мобилизационную программу, целью которой будет достижение следующих целей :

- «Guaranteeing a job with a family-sustaining wage, adequate family and medical leave, paid vacations, and retirement security to all people of the United States.»

- Гарантированная работа, позволяющая обеспечить семью, включающая оплачиваемый отпуск, больничные и гарантированную пенсию всем гражданам (людям) США.

- «Providing all people of the United States with — (i) high-quality health care; (ii) affordable, safe, and adequate housing; (iii) economic security; and (iv) access to clean water, clean air, healthy and affordable food, and nature.»

- Обеспечение всех граждан США — 1) качественным здравоохранением 2) доступным и безопасным жильём 3) экономической безопасностью 4) доступом к чистой воде, воздуху, здоровой и доступной еде, а также природе.

- «Providing resources, training, and high-quality education, including higher education, to all people of the United States.»

- Обеспечение ресурсами, обучением и высококачественным образованием, включая высшее, всех жителей.

- «Meeting 100 percent of the power demand in the United States through clean, renewable, and zero-emission energy sources.»

- Обеспечение 100 % энергетических потребностей США с помощью чистых возобновляемых источников, не создающих выбросы в атмосферу.

- «Repairing and upgrading the infrastructure in the United States, including . . . by eliminating pollution and greenhouse gas emissions as much as technologically feasible.»

- Ремонт и обновление инфраструктуры в США, включая устранение загрязнения и выбросов парниковых газов настолько, насколько это позволяют сделать технологии.

- «Building or upgrading to energy-efficient, distributed, and ‘smart’ power grids, and working to ensure affordable access to electricity.»

- Создание энергоэффективной, распределенной умной системы электропередачи, а также обеспечение доступности электричества.

- «Upgrading all existing buildings in the United States and building new buildings to achieve maximal energy efficiency, water efficiency, safety, affordability, comfort, and durability, including through electrification.»

- Обновление всех существующих в США зданий и строительство новых зданий с помощью технологий, обеспечивающих максимальную энергоэффективность, сбережение воды, безопасность, доступность, комфорт и долговременность, в том числе с помощью электрификации.

- «Overhauling transportation systems in the United States to eliminate pollution and greenhouse gas emissions from the transportation sector as much as is technologically feasible, including through investment in — (i) zero-emission vehicle infrastructure and manufacturing; (ii) clean, affordable, and accessible public transportation; and (iii) high-speed rail.»

- Преобразование транспортной системы США с целью устранение выбросов парниковых газов в атмосферу настолько, насколько позволяют технологии, в том числе с помощь инвестиций в 1) инфраструктуру и производство для средств передвижения, не производящих выбросы в атмосферу 2) чистого, дешёвого и физически доступного общественного транспорта, а также 3) высокоскоростных поездов.

- «Spurring massive growth in clean manufacturing in the United States and removing pollution and greenhouse gas emissions from manufacturing and industry as much as is technologically feasible.»

- Стимулирование мощного роста чистого производства в США и устранения загрязнение и парниковых газов из производства и промышленности настолько, насколько позволяют технологии.

- «Working collaboratively with farmers and ranchers in the United States to eliminate pollution and greenhouse gas emissions from the agricultural sector as much as is technologically feasible.»

- Совместная работа с фермерами и скотоводами в США для устранение выбросов парниковых газов в сельском хозяйстве настолько, насколько это возможно.

С самого начала подразумевалось, что ключевую роль в этих предложениях сыграли ученые-создатели Современной Денежной Теории. С самого начала предложения Окасио-Кортез и Марки вызвали волну критики в США, в основном сосредоточенные на вопросах финансирования Зелёного Нового Курса. Так, агентство Блумберг заявило, что ЗНК может стоить 93 триллиона долларов, или примерно 500 % ВВП США . В ответ, в мае 2019 года сторонники СДТ Ева Нерсисян и Рэндал Рэй написали статью «Как оплачивать Зелёный Новый Курс?», написанную по той же схеме, что и труд Джона М. Кейнса «Как оплачивать войну?», написанный в 1940 году. В статье Зелёный Новый Курс сравнивается с мобилизационной экономикой в США периода Второй Мировой войны. Стать. можно обобщить следующим образом:

- Цель ЗНК. Глобальное потепление угрожает существованию человеческой цивилизации в её нынешнем виде. Даже если вероятность катастрофического исхода глобального потепления невелика, борьба с ним должна вестись всеми доступными средствами. Стоимость ЗНК ниже, чем потенциальные издержки от глобального потепления.

- Борьба с потеплением — моральный эквивалент войны. Подобно угрозе от мирового фашизма, глобальное потепление угрожает цивилизации уничтожением. Угроза должна быть уничтожена в кратчайшие сроки и должна вестись методами подобными тем, что применялись в ходе Второй Мировой — мобилизации всех ресурсов экономики.

- Способность оплатить ЗНК. Когда речь идет о государственной мобилизации ресурсов, финансирование программ ЗНК не является препятствием. Препятствие — доступность реальных ресурсов (труда, материалов и технологий), необходимый для быстрой победы над антропогенным изменением климата.

- Задачи экономической программы ЗНК. Подобно военной мобилизации Второй Мировой войны, государство должно и может обеспечить необходимые ресурсы для обеспечения ЗНК без существенного скачка цен и чрезмерного снижения качества жизни населения.

- Повышение налогов. Увеличение налогов на богатых не позволит увеличить ресурсную базу ЗНК, так как богатые имеют низкую маржинальную склонность потреблять и относительно слабо влияют на совокупный спрос. Иными словами, лишь малая часть реальных ресурсов потребляется богатыми, несмотря на их значительный доход. Повышение налогов на богатых не сможет привести к достижению инфляционных целей ЗНК, но может быть осуществлено для обеспечения общественной поддержки ЗНК, подобно тому как это было сделано во время Первой и Второй Мировых войны. Повышение налогов на остальное население также может быть осуществлено, но оно сможет обеспечить лишь небольшую часть от требуемого снижения совокупного спроса. Основное снижение совокупного спроса должно обеспечиваться с помощью добровольных и принудительных временных сберегательных схем — выпуска облигаций ЗНК и удерживание части заработной платы рабочих на банковских счетах под высокий процент. Подобная схема обеспечит стабильность спроса после завершения основных мобилизационных программ, пободно тому, как доход от военных облигаций США поддерживал частный спрос после завершения войны в течение нескольких десятилетий.

- Трудовое обеспечение программы . Государственная Гарантия Работы позволить мобилизовать 15 миллионов человек для инфраструктурных проектов в США. Каждый работник будет получать минимальную заработную плату в 15 долларов в час. Программа продолжит работать после завершения мобилизации. Эффект от ГГР может быть ещё выше в странах зоны Евро, так как незадействованные трудовые и производственные ресурсы в Еврозоне выше, чем в США по причине отсутствия у стран Евросоюза суверенного контроля над выпуском собственной валюту.

- Единое медицинское страхование и разворот внешней политики . Единое медицинское страхование позволит снизить издержки от медицинской системы и сэкономить 3,7 % ВВП. Отказ от нынешнего внешнеполитического курса позволит снизить военные расходы США как минимум на 1 % ВВП в год. Освободившиеся от институциональных реформ трудовые ресурсы и высокотехнологические производственные мощности в объёме почти 5 % ВВП могут быть использованы для расширения «зеленых» программ.

- Расширение государственных расходов . Институциональные меры (ГГР, медицинские реформы, отказ от зарубежных войн) перераспределят ресурсы в пользу ЗНК и увеличат производственные мощности. Дополнительные государственные расходы позволять привлечь в мобилизационную программу ресурсы, остающиеся на сегодня незадействованными.

- Инфляция . В годы Второй Мировой в США дефицит бюджет составлял 25 % ВВП, при этом экономические меры позволили избежать высокой инфляции — в начале войны по мере скачка производства инфляция выросла до 15 %, в то время как на пике производства инфляция опустилась ниже 5 %. Меры, входящие в ЗНК могут стать причиной единовременного скачка цен (из-за введение ГГР), но позволят избежать инфляции в течение программы.

- Общая стоимость . Согласно принципам СДТ, стоимость государственных программ не должна оцениваться в объёме денежных затрат, так как деньги не являются ограниченным ресурсом, а в объёме расходов основных ресурсов. По нынешним оценкам сторонников СДТ, ресурсная стоимость ЗНК должны быть близкой к нулевой. Мобилизация ресурсов будет осуществляться в первую очередь не через рост потребления ресурсов, а через перераспределение ресурсов из одних секторов (ВПК, медицина, ТЭК) в другие (зелёная инфраструктура, общественный транспорт, модернизация зданий). Если оценки верны, то общий объём напряжения сил будет гораздо меньше чем тот, который потребовался во время военной мобилизации Второй мировой войны.

Критика Зелёного Нового Курса

Не все сторонники СДТ согласны с тем, что Зелёный Новый Курс имеет низкую реальную общественную стоимость. Так, Уоррен Мослер считает, что ЗНК может быть причиной серьёзного шока со стороны совокупного предложения. Сторонники ЗНК указывают, что в процессе её осуществления будут созданы миллионы новых рабочих мест. В то же время, в условиях политики полной занятости миллионы «зеленых» рабочих мест могут иметь более низкую производительность труда, чем замененные «грязные» рабочие места. Таким образом, ценой ЗНК может быть некоторое общее снижение уровня жизни по отношению к достижимому максимуму.

Критика теории

Современная денежная теория начала развиваться в начале 1990-х годов и долгое время не привлекала к себе внимание основной части академического сообщества. С началом всемирного финансового кризиса в 2008 интерес к теории усилился, так как СДТ предписывала альтернативные способы борьбы с кризисом. По мере роста интереса к СДТ, у теории появились критики и противники. Основные дебаты вокруг СДТ происходят в англоязычных странах — США, Австралии, Британии. Критические отзывы на СДТ приходят от академических экономистов (например, от лауреата премии в области экономики им. Альфреда Нобеля Пола Кругмана ), представителей центральных банков (например, от главы ФРС США Джерома Пауэлла ), политиков (члены Республиканской партии Сената США выпустили официальное осуждение СДТ, назвав её «неустойчивой, безответственной и опасной» ) и финансового сектора (например, миллиардер Рэй Далио заявил, что «использование политики СДТ неизбежно, нравится это нам или нет» ).

Академическая критика

Критика со стороны Австрийской школы

Наиболее острая критика СДТ идет со стороны представителей австрийской экономической школы и ученых, чьи взгляды на экономику близки к либертарианству . Это связано с тем, что представители этих научных направлений как правило отрицают необходимость вмешательства государства в экономику в современных объёмах (десятки процентов ВВП). Так, Роберт Мерфи, известный сторонник австрийской Школы и сотрудник института Мизеса, объясняет одно из главных разногласий либертарианской экономики и СДТ через призму сберегательного неравенства. Согласно неравенству (см. выше), в закрытой экономике (без учёта торговли) дефицит государства равен чистым сбережениям населения. СДТ определяет чистые сбережения как сбережения, оставшиеся после инвестиционных затрат — чистое накопление финансовых активов, деноминированных в тех или иных валютах. В долгосрочном периоде эти чистые сбережения равны приросту денежной массы. Предполагается, что для прироста денежной массы и увеличения объёма финансовых активов государство должно иметь дефицит бюджета. Представители Австрийской Школы, однако, считают, что сбережения по определению равны инвестициям. Роберт Мерфи предполагает, что для производства реальных инвестиций на некоторую сумму необходимы сбережения равные сумме инвестиций. По этой причине дефицит бюджета должен быть равен нулю:

:

В дискуссии Роберта Мерфи и Уоррена Мослера один из сторонников СДТ выразил несогласие с этой точкой зрения. В условиях нулевого баланса бюджета будет отсутствовать источник создания дополнительной денежной массы, что означает отсутствие возможностей роста потребления и производства частного сектора, который нуждается в новых деньгах для расширения потребления и инвестиций. Роберт Мерфи не согласен с этим — сторонники Австрийской Школы считают, что денежная эмиссия должна быть доступной каждому и обеспечиваться реальными товарами или механизмами криптовалют. В этом случае дополнительная денежная эмиссия, в теории, равняется рыночной стоимости затраченной на эмиссию денег работу. Сторонники СДТ считают, что «физические» деньги — растрата реальных ресурсов, которые могли бы пойти на решение общественных задач.

Критика со стороны центральных банков

Реакция на популярность СДТ со стороны крупнейших центральных банков была неоднозначной. Глава федеральной резервной системы США Джером Пауэлл сказал следующее:

Идея о том, что дефициты [бюджета] не имеют значение для стран, берущих взаймы в своей же валюте, просто-напросто неверна. Долг США находится на довольно высоком уровне по отношению к ВВП и, что самое важное, он растет быстрее ВВП, значительно быстрее. Нам придется или меньше тратить, или собирать больше доходов .

Банк Японии также раскритиковал некоторые положения теории. Член правления Банка Японии Ютака Харада высказался следующим образом:

Если государство выпускает долг, деноминированный в своей валюте, оно может не объявлять дефолт. Однако, это вызовет неподконтрольную инфляцию, поэтому эта идея [СДТ] не сработает. Государство может повышать налоги или снижать расходы для управления инфляцией. В реальности, однако, этого сложно будет добиться .

В отличие от своих коллег, глава ЕЦБ Марио Драги сказал, что центральные банки должны быть открыты новым идеям, таким как СДТ :

«Это объективно довольно новые идеи. Мы не обсуждали их с советом правления. Мы должны обсудить их, но они еще не были опробованы».

Глава МВФ Кристин Лагард призналась, что определённая польза от идей СДТ может быть, но сказала, что теория не может быть «панацеей» :

Мы не считаем, что современная денежная теория — панацея. Мы не думаем, что любая страна сейчас находится в состоянии, когда теория может реально причинить пользу устойчивым образом…. Она (теория) интригует, если посмотреть на математическую модель, она кажется верной. Если страна находится в ловушке ликвидности , если есть дефляция, то в этих обстоятельствах она может сработать в течение какого-то короткого промежутка времени.

Критика со стороны политиков

В то время как часть демократической партии США поставила современную денежную теорию во главу своих предложений по реформированию экономической политики, республиканская партия сочла СДТ опасной теорией. Несколько членов Сената США от республиканской партии приняли резолюцию, в которой призвали Сенат официально осудить современную денежную теорию:

Сенат:

(1) осознает, что дефициты бюджета неустойчивы, безответственны и опасны

(2) согласен с тем, что

(A) исполнение современной денежной теории приведёт к увеличению дефицитов и высокой инфляции

(B) Сенат обязан осудить современную денежную теорию.

Критика со стороны финансового сектора

См. также

Примечания