Interested Article - Окупаемость инвестиций

- 2020-05-28

- 1

ROI (от англ. ) или ROR ( англ. ) — финансовый коэффициент , иллюстрирующий уровень доходности или убыточности бизнеса , учитывая сумму сделанных в этот бизнес инвестиций. ROI обычно выражается в процентах, реже — в виде дроби. Этот показатель может также иметь следующие названия: прибыль на инвестированный капитал, прибыль на инвестиции, возврат, доходность инвестированного капитала, норма доходности.

Показатель ROI является отношением суммы прибыли или убытков к сумме инвестиций. Значением прибыли может быть процентный доход , прибыль /убытки по бухгалтерскому учёту, прибыль/убытки по управленческому учёту или чистая прибыль /убыток. Значением суммы инвестиций могут быть активы , капитал , сумма основного долга бизнеса и другие выраженные в деньгах инвестиции.

Доходность за период владения активом HPR, ROI

Простой способ оценить эффективность инвестиции — вычислить отношение всей прибыли, полученной в период владения инвестиционным активом, к величине осуществлённой инвестиции. Этот показатель называется доходностью за период владения активом. Он выражает то, насколько объём осуществлённой инвестиции вырос к концу рассматриваемого периода.

,

где — прибыль, полученная в каждый год периода владения активом; — первоначальные инвестиции.

HPR = ((Стоимость инвестиции к концу периода) + (Любой доход полученный в период владения инвестиционным активом, например дивиденды) — (Размер осуществлённой инвестиции)) /(Размер осуществлённой инвестиции)

Чтобы упростить сравнение инвестиций осуществляемых на разные периоды, показатель доходности за период владения активом пересчитывают в годовое исчисление (пересчитывают на год). Чтобы получить доходность за период владения в годовом исчислении, необходимо разделить её на продолжительность периода владения, тогда в знаменателе формулы появляется значение периода владения. Таким образом рассчитывается окупаемость инвестиции.

.

Для упрощения подсчёта показателя доходности за период владения, чтобы не различать платежи, полученные за период владения на прибыль и возврат инвестиции , данную формулу можно преобразовать с применением показателя потока платежей .

.

В данной формуле предполагается, что среди потоков платежей будет произведён возврат инвестиции . Например, кроме купонных выплат по облигации , что относится к потокам платежей, при погашении будет выплачена сумма равная номинальной стоимости облигации, что тоже является потоком платежей по облигации в период t, то есть . При расчёте показателя окупаемости инвестиции этот платеж, который является возвратом инвестиции, не учитывается.

Формула расчёта окупаемости инвестиции в облигацию с периодом погашения в один год приобретает вид:

,

где — цена облигации в момент времени (момент окончания расчётного периода),

— цена облигации в момент времени (начальная инвестиция равная ),

— купонные выплаты по облигации.

Вычисление

Вычисление для одного периода

Арифметическое значение

Годовой показатель окупаемости инвестиций рассчитывается по формуле:

,

где объём начальной инвестиции, — объём инвестиции по окончании расчётного периода. В объём инвестиции, получаемой по окончании периода( ), должны включаться все получаемые от начальной инвестиции доходы. Если окупаемость инвестиций рассчитывается для ценных бумаг, в частности облигаций, то включает купонные выплаты.

Вычисление для нескольких периодов

Арифметическое значение

Среднее арифметическое значение окупаемости инвестиций для n периодов определяется по формуле:

Недостатком арифметического значения окупаемости инвестиций для нескольких периодов является безотносительность его к срокам осуществления потоков платежей. Арифметическое значение окупаемости инвестиций не отражает изменение стоимости денег с учётом фактора времени , возможности реинвестирования полученных промежуточных потоков платежей (дивидендов). Так дисконтная облигация, по которой прибыль выплачивается только при погашении (в конце периода владения) и купонная облигация с промежуточными потоками платежей имеют при прочих равных условиях одинаковый показатель окупаемости инвестиции. Тогда как дисконтированная стоимость второй будет больше, поскольку, получая промежуточные потоки платежей по купонной облигации, её владелец может их реинвестировать, тогда как по дисконтной облигации реинвестирование дохода от неё возможно только после его получения при погашения облигации. Недостаток расчёта среднего арифметического окупаемости инвестиций для нескольких периодов устраняется применением расчёта среднего геометрического окупаемости инвестиций для нескольких периодов.

Геометрическое значение

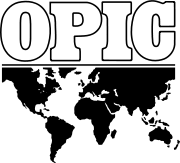

Среднее геометрическое значение окупаемости инвестиций для нескольких периодов, называемое также взвешенной по времени окупаемостью инвестиций, вычисляется по формуле:

Также различают ряд методов расчёта эффективности инвестиций. В их основе лежит расчёт окупаемости периода, в течение которого прибыль от инвестиционных объектов позволит возместить произведённые затраты.

Портфельные инвестиции

Для повышения рентабельности инвестиционного портфеля применяются т.н. формульные стратегии , то есть заранее определенные планы, которые автоматически направляет инвестиции в соответствии с некоторыми формулами. К формульным стратегиям, относятся, в частности усреднение затрат и усреднение ценности .

См. также

Примечания

- , с. 32.

Литература

- Майкл Эдлесон. Усреднение ценности. Простая и надежная стратегия повышения доходности инвестиций на фондовом рынке = Edleson Michael E., Bernstein William J.Value Averaging: The Safe and Easy Strategy for Higher Investment Returns. — М. : Альпина Паблишер , 2021. — 320 с. — ISBN 978-5-9614-7515-9 .

- 2020-05-28

- 1

![{\displaystyle {\bar {r}}_{geometric}=-1+{\sqrt[{n}]{\prod _{i=1}^{n}(1+r_{arith,i})}}}](/images/005/426/5426565/25.jpg?rand=451315)