Interested Article - Экономический кризис в России (1998)

- 2021-12-25

- 1

Экономический кризис 1998 года в России был одним из самых тяжёлых экономических кризисов в истории России .

Кризис произошёл на фоне тяжёлой экономической ситуации в стране, усугублявшейся макроэкономической политикой, проводившейся государством в 1996—1998 гг. В те годы жёсткая денежная политика (сдерживание инфляции за счёт отказа от эмиссионного финансирования госбюджета и за счёт удержания завышенного курса рубля) сочеталась с мягкой бюджетной политикой (необоснованно раздутые бюджеты, принимавшиеся Госдумой и подписывавшиеся президентом Ельциным) :95 . Толчок к возникновению кризиса дали два внешних фактора: резкое снижение мировых цен на товары топливно-энергетического комплекса (основной статьи российского экспорта) и вспыхнувший в середине 1997 года кризис в Юго-Восточной Азии , обваливший курсы национальных валют Малайзии, Индонезии, Бангладеш, Бирмы и Таиланда :105 . В этой ситуации председатель правительства России Кириенко в июле 1998 года предложил Госдуме программу по стабилизации экономики и финансов , в основе которой было резкое сокращение государственных расходов. Госдума отклонила антикризисную программу, не предложив никакой разумной альтернативы. В итоге для стабилизации ситуации Правительство РФ и ЦБ РФ пошли на чрезвычайные меры. 17 августа 1998 года был объявлен технический дефолт по основным видам государственных долговых обязательств . Одновременно было объявлено об отказе от удержания стабильного курса рубля по отношению к доллару, до того искусственно поддерживавшегося (в сторону завышения) массивными интервенциями Центробанка России.

Последствия кризиса серьёзно повлияли на развитие экономики и страны в целом, как отрицательно, так и положительно. Курс рубля менее чем за полгода упал в 3,2-3,5 раза — в воскресенье, 16 августа — с 6,8 рубля за доллар перед дефолтом вплоть до 21-22 рублей за доллар к 1 января 1999 года. Отрицательные результаты состояли в том, что было подорвано доверие населения и иностранных инвесторов к российским банкам и государству, а также к национальной валюте. Разорилось большое количество малых предприятий. Банковская система оказалась в коллапсе минимум на полгода, несколько банков объявили о банкротстве. Вкладчики разорившихся банков потеряли вклады, рублёвые сбережения населения обесценились, упал уровень жизни, количество получающих пособие по безработице удвоилось. Одновременно произошёл политический кризис: вскоре после дефолта ушли в отставку премьер-министр Сергей Кириенко и глава ЦБ РФ Сергей Дубинин . Новым премьером был утверждён Евгений Примаков , его первым заместителем — коммунист Юрий Маслюков , а руководителем ЦБ — Виктор Геращенко .

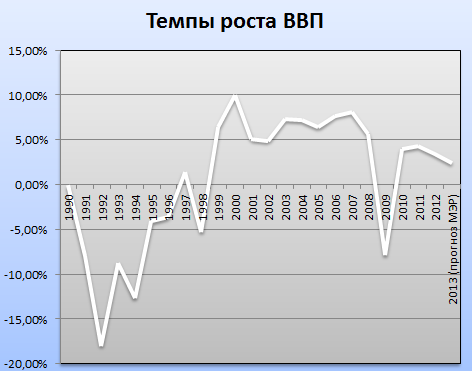

Вместе с тем шок, который испытала экономика из-за ослабления рубля, а также изменения в экономической политике правительства и ЦБ, последовавшие после смены их руководства, оказали положительное влияние на её развитие. В частности, возросла экономическая эффективность сырьевого экспорта, то есть экспортноориентированные предприятия получили дополнительные преимущества в конкурентной борьбе на внешнем рынке; предприятия, производившие продукцию для внутреннего рынка, повысили свою конкурентоспособность за счёт того, что иностранная продукция резко возросла в цене; произошли многие структурные изменения в экономике . Снижение показателей развития экономики было краткосрочным и сменилось весьма масштабным подъёмом .

Предыстория

Финансовая ситуация в России в 1995—1998 годах

В рассматриваемом периоде финансовая ситуация была сложной. Назначенное президентом России Борисом Ельциным Правительство РФ провозглашало свою приверженность рыночным реформам. Госдума же контролировалась коммунистами, соответственной была и её ценностная ориентация. Между президентом и правительством России с одной стороны, и Госдумой — с другой, велась политическая борьба.

В конце 1994 года правительство России отказалось от финансирования госбюджета за счёт эмиссии. Одновременно Центробанком стала проводиться политика т. н. « валютного коридора » — удержания курса рубля к доллару США в узких рамках путём валютных интервенций .

Ужесточение денежной политики, в условиях политической борьбы, не было в должной мере поддержано бюджетной политикой. Государственная Дума, в которой действовала сильная фракция КПРФ, стремившаяся увеличить расходы, принимала несбалансированные бюджеты, то есть расходы не обеспечивались доходами. Возникшие вследствие этого противоречия российские власти пытались разрешить, наращивая государственный долг. В 1997 году соотношение внутреннего долга России к ВВП было, по международным меркам, скромным. В конце 1997 года оно составляло 21,0 % ВВП России (для сравнения, этот же показатель того времени у Германии — 57 %, США — 66 %, Японии — 107 %). :98 В 1997 году реальные ставки по государственным краткосрочным обязательствам (ГКО) снижались и в реальном исчислении (то есть с учётом инфляции) приближались к нулевым :99 .

Особенности экономической политики 1995—1998 годов:

- В качестве основной антиинфляционной меры использовалось сокращение денежного предложения невыполнения обязательств по госзаказу и перед бюджетными организациями;

- Применение завышенного курса рубля с целью сокращения инфляции;

- Финансирование дефицита госбюджета за счёт наращивания государственного долга. Причём объёмы привлечения денежных средств постоянно увеличивались. Так, объём размещения ГКО-ОФЗ вырос со 160 млрд рублей в 1995 году до 502 млрд рублей в 1997 году. Нужный объём спроса на государственные ценные бумаги поддерживался за счёт сохранения относительно высоких ставок процентов, а также за счёт привлечения спекулятивного иностранного капитала. Ориентация на последний потребовала снятия большей части ограничений на вывоз капитала;

- Сохранение высоких налоговых ставок для поддержания доходов госбюджета.

Состояние экономики перед кризисом

Экономическая политика, проводившаяся в 1995—1998 годах, оценивается неоднозначно.

Больше распространена негативная оценка. Хотя темпы инфляции снизились, это не привело к росту инвестиций и запуску процесса модернизации экономики. Государство, задействовав сомнительные методы противодействия инфляции и превратившись в крупнейшего нарушителя финансовых обязательств, внесло большой вклад в поддержку высокого уровня недоверия в экономике, что сильно препятствовало инвестиционной активности. Следствием применения завышенного курса рубля стало снижение конкурентоспособности отечественных производителей. Следствием чрезмерного снижения денежного предложения — бартеризация экономики, массовые неплатежи и т. п. явления.

Финансирование бюджетного дефицита за счёт заимствований на финансовых рынках также имело ряд негативных последствий для экономики. В частности, высокая прибыльность операций с государственными ценными бумагами оттягивала финансовые ресурсы из реального сектора экономики в финансовый сектор. Ориентация расходов госбюджета на рефинансирование государственных ценных бумаг значительно сужала возможности государства по поддержанию социальной сферы и экономики страны. Кроме того, резкий рост госдолга приводил к значительному увеличению рисков, связанных с колебаниями курсов ценных бумаг и курса российского рубля. А либерализация международных операций с валютой ослабляла защиту экономики страны от внешнего давления на российский рубль и от утечки капиталов. Одновременно с постоянно увеличивавшимся внутренним и внешним долгом сокращались и возможности по его финансированию.

Среди рисков для экономического роста и финансовой стабильности были: :100

- вышеупомянутое сочетание мягкой бюджетной и жёсткой финансовой политики;

- открытость экономики для иностранного капитала;

- зависимость российских финансов от притока и оттока капиталов на рынки развивающихся стран;

- зависимость внешнего платёжного баланса от труднопрогнозируемых цен на топливоэнергетические ресурсы.

Другая точка зрения подразумевает, что тенденции развития экономики, наметившиеся в 1997 году, были однозначно положительными. До этого статистика ежегодно фиксировала падение ВВП, а по итогам 1997 года — плюс 0,8 %. Бедных стало меньше — доля населения с доходами ниже прожиточного минимума опустилась до 21,2 %, и это был лучший показатель, считая с 1991 г. Реальные располагаемые доходы населения увеличились на 6,2 %. Розничный товарооборот прибавил 3,8 %. Инфляция снизилась до 11 % .

Ухудшение финансовой ситуации с конца 1997 года

Резкому ухудшению и без того непростой финансовой ситуации в России способствовали внешние факторы: кризис в странах Юго-Восточной Азии , разразившийся в середине 1997 года, а также резкое падение мировых цен на энергоносители, которые составляют значительную часть российского экспорта.

Не менее важными стали и внутренние факторы. А именно противодействие политике правительства в политических и экономических элитах. При том, что в самом правительстве считали, что

Кризис доверия по сути является ядром нынешнего финансового кризиса.

В Государственной Думе большинство было у коммунистов и их сторонников, и поэтому правительство не пользовалось поддержкой парламента. Так, только после третьего голосования по его кандидатуре, Кириенко 251 голосом (при минимуме 226) был утверждён Государственной думой в должности председателя правительства . Когда же в июле 1998 года правительством была предложена программа стабилизации, то она была провалена Госдумой.

Также противостояла правительству влиятельная группа руководителей и собственников производственных предприятий, вынужденных конкурировать с импортом. Твердый рубль, повысивший доходы граждан, ожививший торговлю и конкуренцию, очень раздражал «производственников». Это раздражение отчасти разделяли и экспортеры, получавшие валютные доходы . В итоге — искусственное усиление «кризиса неплатежей», поддержка оппозиции на выборах, информационное давление на правительство.

В конце 1997 года стали быстро расти ставки по кредитам и государственным обязательствам, начал падать фондовый рынок . Если в III квартале 1997 года средняя доходность ГКО составляла 19 %, то ко II кварталу 1998 года она увеличилась до 49,2 %. Ставка по однодневным кредитам за тот же период увеличилась с 16,6 % до 44,4 %. Эти события оказали негативное влияние на настроения инвесторов, что увеличило отток капитала и усилило давление на курс рубля.

Стремясь исправить ситуацию, российские власти постоянно повышали ставки по государственным обязательствам, а также попытались получить очередные кредиты у международных финансовых организаций, в частности, МВФ и Всемирного банка. Однако финансовые ресурсы, к которым могли прибегнуть власти, были заведомо недостаточным по сравнению с масштабом возникших проблем. Реальный сектор экономики , также находившийся в удручающем состоянии, действенную помощь оказать не мог.

К августу 1998 года власти утратили ресурсы для финансирования краткосрочного государственного долга и удержания курса рубля.

Технический дефолт и обесценивание российского рубля

В пятницу 14 августа 1998 года Президент РФ Ельцин заявил: «Девальвации не будет. Это я заявляю твёрдо и чётко. И не просто это я придумываю или фантазирую или я не хотел бы, это всё просчитано. Это каждые сутки проводится работа и контроль…» . Но уже через три дня, утром в понедельник 17 августа 1998 года Правительство России и Центральный банк объявили о техническом дефолте по основным видам государственных ценных бумаг и о переходе к плавающему курсу рубля в рамках резко расширенного валютного коридора (его границы были расширены до 6 — 9,5 рубля за доллар США). Позже ЦБ фактически отказался от поддержки курса рубля. Если 15 августа 1998 года официальный курс за доллар США составлял 6,3 рубля, то 1 сентября 1998 года — 9,33 рубля, а 1 октября — 15,9 рублей.

Одним из решений Правительства РФ явилось решение об односторонней реструктуризации государственного долга по государственным облигациям ( ГКО - ОФЗ ), что фактически означало технический дефолт , хотя официально дефолт не был объявлен.

Программа реструктуризации задолженности по ГКО-ОФЗ предусматривала следующие финансовые условия :

- Физическим лицам и компаниям, обязанным по российскому законодательству держать активы в гособлигациях, погашение ГКО и ОФЗ производится согласно первоначальным условиям обращения облигаций, то есть в отношении физических лиц и некоторых юридических лиц никакого отказа государства от долговых обязательств не было;

-

Иностранным и российским юридическим лицам:

- 70 % долга конвертируется в четырёх- и пятилетние облигации с ежегодным купоном, уменьшающимся на 5 процентных пунктов; купон первого года составляет 30 % годовых.

- 20 % долга погашается бездоходными краткосрочными облигациями.

- 10 % долга погашается наличными средствами тремя траншами в течение 9 месяцев.

- Долгосрочные облигации Минфина (70 % долга) и краткосрочные облигации (20 % долга) обращаются на вторичном рынке.

- Кроме того, краткосрочные облигации могли быть использованы для погашения налоговых недоимок, образовавшихся до 1 июля 1998 года. Облигации также учитываются по номиналу в счёт резервных требований для российских банков.

Российские юридические и физические лица имели право использовать полученные при реструктуризации ГКО-ОФЗ средства для покупки иностранной валюты в рамках действующего валютного законодательства. Деньги, полученные в результате реструктуризации иностранными инвесторами, блокировались на транзитных счетах до особого распоряжения Центрального банка. Для нерезидентов рассматривалась возможность проведения специальных валютных аукционов для покупки валюты с последующей её репатриацией .

Причины кризиса

Как установила комиссия Совета Федерации по расследованию обстоятельств дефолта 1998 года, «непосредственной причиной принятия решений от 17 августа 1998 года стало отсутствие у Правительства Российской Федерации средств, необходимых для исполнения своих долговых обязательств по ГКО — ОФЗ, а также резкое ухудшение условий привлечения для этого новых займов.» В свою очередь, причиной возникновения долгового кризиса стало «завышение доходности ГКО — ОФЗ практически с первых же месяцев их размещения, что привело к осуществлению „пирамидального“ принципа обслуживания накапливаемого государственного долга, согласно которому для погашения обязательств по уже размещённым ГКО — ОФЗ производилась эмиссия новых займов». Это, по мнению комиссии, «неизбежно должно было привести к саморазрушению строящейся таким образом системы государственных заимствований и банкротству государства».

По мнению экономиста Андрея Илларионова , к кризису 1998 года привела макроэкономическая политика «валютного коридора», проводившаяся в 1995—1998 годах вице-премьером Анатолием Чубайсом и председателем Центробанка Сергеем Дубининым при участии Егора Гайдара . Также кризису способствовали действия руководства ЦБ летом 1998 года.

В теории международной экономики концепция невозможной троицы подразумевает недостижимость ситуации одновременного существования фиксированного курса валюты, свободного движения капитала и независимой денежной политики. В России курс рубля к доллару США находился в достаточно узком «валютном коридоре», который поддерживался интервенциями ЦБ. Свободное движение капитала позволяло иностранным компаниям вкладываться в рынок ГКО . Денежная политика была направлена на сдерживание инфляции. В такой ситуации, при наличии переоценённой валюты (курс рубля к доллару был сильно завышен, в апреле 1998 года реальный курс оценивали в 9-11 руб. за доллар), наблюдается сильная спекулятивная атака на валюту. В случае с Россией давление шло через рынок ГКО с его высокими ставками, не соответствующими инфляции.

Особенности стабилизационных мер

Дефолт 1998 года был неожиданным для некоторых западных инвесторов, руководствовавшихся принципом «Россия — большая, ей не дадут упасть ». Летом 1998 года в сложных переговорах с МВФ и Всемирным банком России удалось согласовать пакет мер финансовой стабилизации и необходимые для этого ресурсы в объёме 25 млрд долларов. Однако Госдума его принять отказалась. Сборы в бюджет не покрывали даже процентных платежей по государственному долгу.

20 июля 1998 Международный валютный фонд выделил России кредит размером $4,781 млрд, который спустя год « пропал » . В 2005 году МВФ сообщил, что Россия полностью выплатила остававшиеся долги с опережением графика на 3 года .

Особенностью стабилизационных мер являлось то, что обычно государство объявляет дефолт по внешним долгам, а не по долгу, номинированному в национальной валюте. В данном случае был объявлен дефолт по ГКО , доходность по которым непосредственно перед кризисом достигала 140 % годовых. В декабре 1997 года аналогичное решение было принято в Южной Корее и дало в целом положительные результаты . Обычной практикой в других странах являлись понижение доходности по государственным долгам и эмиссия денег, выплата долга обесцененной национальной валютой.

Последствия

В России

На вопрос: «Опасаетесь ли Вы потерять нажитое Вами или Вашей семьёй из-за каких-то неблагоприятных изменений или потрясений в обществе?», поставленный в ходе проведённого Информационно-социологическим центром РАГС в апреле 1999 г. мониторинга «Государство и общество», респонденты поставили на первое место ответ: «Не опасаюсь, так как терять нечего»

В течение месяца после объявления дефолта ушло в отставку правительство и руководство ЦБ РФ. 21 августа Госдума приняла постановление "О рекомендации Президенту Российской Федерации Б.Н.Ельцину уйти в отставку и прекратить досрочно исполнение полномочий". За постановление проголосовали 245 депутатов, против — 32. 23 августа 1998 года подал в отставку премьер-министр С. В. Кириенко . Исполняющим обязанности премьера ненадолго стал В. С. Черномырдин , однако его кандидатура после двух попыток не была утверждена Госдумой. 7 сентября Явлинский на заседании Думы предложил на пост премьера кандидатуру Е. М. Примакова . 10 сентября Ельцин внёс кандидатуру Примакова на рассмотрение на пост председателя правительства, которую на следующий день утвердил парламент. Одновременно сменился глава Центробанка: 11 сентября ушёл в отставку С. К. Дубинин , его пост вновь занял В. В. Геращенко .

Экономический кризис был крахом макроэкономической политики российских властей, проводившейся в 1992—1998 годах. Экономика России получила тяжёлый удар, в результате которого в несколько раз девальвировался российский рубль, произошёл значительный спад производства и уровня жизни населения, резкий скачок инфляции. Послекризисный спад в России был краткосрочным и вскоре сменился масштабным экономическим ростом, продолжавшимся до 2008 года. Значительную роль в этом росте сыграли изменения в макроэкономической политике российских властей, произошедшие после смены состава правительства и руководства Центробанка.

В частности, было признано неэффективным использование завышенного курса рубля в качестве антиинфляционной меры и курс рубля стал фактически полностью формироваться рынком. Хотя это привело к краткосрочному всплеску цен, в остальном же данная мера оказала положительное влияние на российскую экономику. Российские предприятия, несущие затраты в рублях, стали более конкурентоспособными как на мировом, так и на внутреннем рынке. Кроме того, свободное формирование курса рубля облегчило накопление валютных резервов ЦБ РФ, что повысило стабильность финансовой системы страны.

Также было смягчено монетарное регулирование. Власти полностью отказались от практики ограничения денежного предложения за счёт невыплат зарплат, пенсий, а также невыполнения обязательств по госзаказу и т. п. Так, с III квартала 1998 года по I квартал 2000 года объём задолженности по зарплатам бюджетникам сократился почти в три раза. Это способствовало нормализации ситуации в финансовой сфере и росту доверия к действиям государства .

В постдефолтные годы значительно повысилась бюджетная дисциплина. Федеральный бюджет на 1999 год был принят с дефицитом в 2,5 % ВВП (для бюджета на 1998 год аналогичный показатель составлял 4,7 % ВВП). Было также решено отказаться от финансирования дефицита госбюджета за счёт крупных заимствований, поскольку данная мера, с одной стороны, не даёт нужного антиинфляционного эффекта, а с другой стороны, подрывает стабильность экономики. Следствием этого стало снижение прибыльности инвестирования в ценные бумаги и, соответственно, повышение привлекательности вложений в реальный сектор экономики, что способствовало возобновлению роста производства .

Действенной антикризисной мерой, осуществлённой российским правительством в первое время после дефолта, стало сдерживание роста цен на продукцию естественных монополий (электроэнергетики, ж/д транспорта и т. д.). В результате темпы повышения этих цен почти в два раза отставали от темпов инфляции по экономике в целом. Это стало дополнительным толчком экономическому росту и способствовало замедлению инфляции .

В других странах

Кризис в России оказал значительное влияние на экономическую ситуацию в ряде стран, прежде всего через сокращение экспорта этих стран в Россию.

Была проведена девальвация национальных валют в Белоруссии и в Казахстане. Замедлились темпы роста экономики в таких странах, как Украина, Молдавия, Грузия, Литва, Латвия, Эстония.

Иностранные держатели ГКО вступили в переговоры с российским правительством, однако выплаты по ГКО составили лишь около 1 % от суммы долга. Основные потери понёс швейцарский банк CSFB , контролировавший до 40 % рынка.

Примечания

- ↑ .

- ↑ .

- Заместитель Председателя Банка России О. В. Можайсков. (Номер 080 от 14-05-99). Дата обращения: 17 августа 2012. Архивировано из 2 декабря 2013 года.

- . Дата обращения: 11 марта 2020. 10 марта 2019 года.

- ↑ Римма Зарипова, Анна Улаева, Ирина Комлева, Родион Ромов. . Интерфакс . АО «Интерфакс» (16 августа 2008). Дата обращения: 26 октября 2022. 26 октября 2022 года.

- ↑ Андрей Илларионов . // Континент : журнал. — 2010. — № 145 . 23 августа 2013 года.

- ↑ . Новая газета - Novayagazeta.ru (18 августа 2018). Дата обращения: 11 марта 2020. 20 июля 2019 года.

- . docs.cntd.ru. Дата обращения: 11 марта 2020. 10 марта 2019 года.

- . www.gazeta.ru. Дата обращения: 11 марта 2020. 11 июня 2021 года.

- . Дата обращения: 15 июня 2010. Архивировано из 11 февраля 2012 года.

- Дата обращения: 9 августа 2020. 12 октября 2020 года.

- Юрий Кацман . от 16 декабря 2017 на Wayback Machine // журнал «Комерсант. Деньги», № 032, 26.08.1998.

- . Дата обращения: 28 января 2012. 4 марта 2016 года.

- . Дата обращения: 28 января 2012. 4 марта 2016 года.

- . Дата обращения: 16 ноября 2012. Архивировано из 22 мая 2013 года.

- Roger Lowenstein. . — Random House Trade Paperbacks, 2001. — ISBN 978-0375758256 .

- . Rferl.org (27 июня 2002). Дата обращения: 14 мая 2011. 26 мая 2011 года.

-

.

IMF eLibrary

(англ.)

. 20050208T1200+0000Z.

из оригинала

2 января 2022

. Дата обращения:

2 января 2022

.

Оригинальный текст (англ.)On January 31, Russia ceased being one of the IMF's five largest debtor countries when it repaid its remaining $3.33 billion debt.

{{ cite news }}: Проверьте значение даты:|date=( справка ) ; line feed character в|quote=на позиции 531 ( справка ) - . Дата обращения: 19 мая 2014. 24 марта 2017 года.

- . Дата обращения: 1 января 2023. 1 января 2023 года.

- от 1 января 2023 на Wayback Machine 21.08.1998

- . Дата обращения: 17 августа 2013. Архивировано из 10 июня 2015 года.

- от 30 июня 2015 на Wayback Machine // Газета. Ru, 15 августа 2008

Литература

- «Теория и практика торговли на фондовом рынке», ISBN 5-902360-01-3 — от 12 мая до 18 августа

- Гайдар Е. Т. , Чубайс А. Б. [lib.ru/POLITOLOG/GAYDAR_E/chubais_gaidar.pdf Развилки новейшей истории России]. — СПб. : Норма, 2011. — 168 с. — ISBN 978-5-87857-187-6 .

- Мартин Гилман . Дефолт, которого могло не быть. — М.: Время, 2009. — 480 с. — ISBN 978-5-9691-0398-6 .

- . Глава «Способы адаптации российских предприятий к трансформационному экономическому кризису» // . — Москва: ООО "МАКС Пресс", 2009. — 320 с.

Ссылки

|

|

Некоторые

внешние ссылки

в этой статье

ведут на сайты, занесённые в

спам-лист

|

- 2021-12-25

- 1