Interested Article - Диффузионные модели динамики краткосрочной ставки

- 2020-02-19

- 1

Диффузионная модель динамики краткосрочной ставки в финансовой математике — математическая модель описания динамики так называемой краткосрочной ставки (спот-ставки, мгновенной ставки) в форме стохастического дифференциального уравнения диффузионного типа. Семейство моделей процентных ставок очень разнообразно, в него входят однофакторные (модели спот-ставки) и многофакторные модели.

Однофакторная модель краткосрочной ставки имеет следующий общий вид:

где — винеровский процесс

Предполагая, что модель задана в так называемой риск-нейтральной мере из соображений безарбитражности можно показать, что модель спот-ставки однозначно определяет всю кривую доходности (при заданном значении спот-ставки) исходя из формулы определения стоимости дисконтной облигации в риск-нейтральной мере:

В случае однофакторных моделей эволюция кривой доходности ограничивается чаще всего в первую очередь существенными изменениями короткого участка кривой при относительной стабильности на длинных сроках. При этом кривая может быть как нормальной формы, так и инвертированной. Двухфакторные модели, описывающие короткую и длинную ставки, позволяют более гибко моделировать изменения кривой. Дальнейшее увеличение количества факторов увеличивает число степеней свободы кривой доходности.

Количество факторов, которые можно включать в модель, не ограничено, но из практических соображений обычно используют не более десяти факторов.

Модели форвардной кривой доходности обобщают многофакторные модели, поскольку в рамках одного уравнения описывают эволюцию всей кривой доходности. К форвардным относятся HJM и Libor Market Model.

Базовые модели без ограничений на безарбитражность

Нестационарные модели (без возврата к среднему)

Модель Мертона

Это простейшая модель, предложенная Мертоном в 1973 г., в котором a и b являются постоянными величинами:

Модель допускает возможность отрицательных ставок.

Модель Дотана (Рэндлмана-Бартера)

В данной модели a и b пропорциональны значению процентной ставки, то есть используется геометрическое броуновское движение, а значит исключаются отрицательные процентные ставки:

Стационарные модели (с возвратом к среднему)

Модель Васичека

Модель предложена Васичеком в 1977 году. В рамках данной модели, предполагается, что процентная ставка колеблется вокруг некоторого среднего уровня:

Средний уровень процентной ставки здесь равен . Коэффициент характеризует темп возврата к среднему уровню.

В модели Васичека волатильность ставки не зависит от текущего значения ставки. Кроме того, теоретически модель Васичека допускает отрицательные ставки .

Модель Кокса-Ингерсола-Росса

Данная модель является развитием модели Васичека в направлении учета зависимости волатильности от ставки. В данном случае волатильность пропорциональна квадратному корню из ставки:

Безарбитражные модели

Приведенные выше модели в общем случае (без дополнительных ограничений на параметры, на их взаимосвязь) не являются безарбитражными. Безарбитражные модели спот-ставки основаны на HJM-подходе к моделированию форвардных ставок, из которого следует определенная форма зависимости между трендовой составляющей и стохастической, а также необходимость калибровки некоторых параметров под текущую кривую доходности .

Гауссовские (нормальные) модели

Модель Хо-Ли

Данную модель можно получить из HJM-модели динамики форвардных ставок, если предположить постоянную во времени дисперсию форвардной ставки. В этом случае динамика спот-ставки будет удовлетворять следующему стохастическому дифференциальному уравнению

где , где функция мгновенной форвардной ставки от срочности в нулевой момент времени (характеристика начальной кривой доходности)

Модель Халла-Уайта

Моделью Халла-Уайта называют несколько разных моделей. Одна из версий модели представляет собой безарбитражнжую расширенную модель Васичека, где параметр среднего уровня ставок меняется во времени в соответствии с начальной кривой доходности.

где

Негауссовские (логнормальные и др.) модели

Модель Блэка-Дэрмана-Тоя

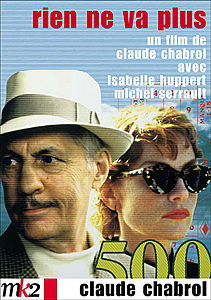

Модель Блэка-Карасинского

Модель предложена в 1991 году

Модель Зандмана-Зондермана

Модель предложена в 1993 году:

Многофакторные модели

Модель Фонга-Васичека

Модель Лонгстаффа-Шварца

Модель предполагает, что краткосрочная ставка представляет собой сумму двух независимых случайных процесса, удовлетворяющих CIR-модели

Модель Чена

В данной модели, предложенной в 1995 году, предполагается что коэффициенты базовой диффузионной модели являются также случайными процессами диффузионного типа:

где — независимые винеровские процессы. Таким образом, модель является трехфакторной.

Модель Шмидта

Модель предложена в 1997 году и является обобщением многих других моделей и представляется в «явном» виде:

— непрерывные функции, причем за исключением — неотрицательные.

См. также

Примечания

- Shreve S. E. Stochastic Calculus for Finance II: Continuous-Time Models : [ англ. ] . — Springer, 2004. — 4.4 Itô-Doeblin Formula. — P. 151. — 550 p. — ISBN 0-387-40101-6 .

- 2020-02-19

- 1

![{\displaystyle d\ln(r)=[\theta _{t}+{\frac {\sigma '_{t}}{\sigma _{t}}}\ln(r)]dt+\sigma _{t}\,dW_{t}}](/images/008/129/8129256/15.jpg?rand=331696)